박재훈투영인

·

2일 전

0

0

샘 올트먼, 머스크의 SpaceX에 도전장…로켓 회사 인수 검토 보도에 우주 관련주 급등

샘 올트먼 OpenAI CEO가 일론 머스크의 SpaceX와 경쟁하기 위해 로켓 회사 인수 또는 파트너십을 검토해왔다는 월스트리트저널(WSJ) 보도가 나오면서, 우주 관련 종목들이 목요일 일제히 급등했다.이날 위성통신 기업 AST SpaceMobile 주가는 18% 치솟았고, Rocket Lab은 10%, 지구관측 위성업체 Planet Labs는 7.8% 상승했다.WSJ에 따르면 올트먼은 올여름 로켓 스타트업 Stoke Space에 접촉했으며, 협상은 가을까지 이어졌다. 논의된 제안 중에는 OpenAI가 Stoke Space에 수차례에 걸쳐 지분 투자를 단행해 궁극적으로 경영권을 확보하는 방안도 포함됐다. 이러한 투자는 시간이 지나면서 수십억 달러 규모에 달할 것으로 예상됐다.다만 OpenAI 측 관계자들은 현재 해당 협상이 더 이상 진행되지 않고 있다고 밝혔다."우주에 데이터센터 건설" 구상Sam Altman은 오래전부터 우주 데이터센터 구축 가능성에 관심을 보여왔다. 그는 인공지능 시스템을 구동하기 위한 컴퓨팅 자원 수요가 폭발적으로 증가하면서, 결국 환경적 영향을 고려할 때 우주가 더 나은 대안이 될 수 있다고 시사해왔다. 궤도 데이터센터 지지자들은 태양광을 활용해 시설을 가동할 수 있다고 주장한다.올트먼은 최근 팟캐스트에서 "시간이 지나면 세계 곳곳이 데이터센터로 뒤덮일 것 같다"며 "어쩌면 태양계 주변에 거대한 다이슨 구체를 건설하고 '지구에 이걸 두는 건 말이 안 된다'고 할 수도 있다"고 말했다.제프 베이조스의 Blue Origin 출신 직원들이 설립한 Stoke Space는 완전 재사용 로켓 개발을 추진 중이다. 이는 SpaceX도 구현하려는 기술이다. 베이조스, 머스크, 구글의 순다르 피차이 등 빅테크 CEO들도 우주에 AI 컴퓨팅 클러스터를 구축할 가능성에 대해 언급한 바 있다.아직 우주 데이터센터 개념은 검증되지 않았지만, 알파벳의 구글과 위성 운영사 Planet Labs는 2027년 구글 AI 칩을 탑재한 프로토타입 위성 2기를 발사하기로 합의했다.수천억 달러 투자 약속 가운데 시장 역풍올트먼과 OpenAI는 수천억 달러 규모의 컴퓨팅 계약을 체결하면서도 이 대규모 투자를 어떻게 충당할지 명확한 청사진을 제시하지 못해 시장의 역풍에 직면해 있다.로켓 투자 논의는 AI에 대한 시장 열기가 정점에 달했던 시기에 구체화되기 시작했다. 올트먼은 9월과 10월 오라클, 엔비디아, AMD 등과 잇따라 칩 및 데이터센터 계약을 발표했다.투자자들은 당시 이러한 발표에 호의적으로 반응했고, 오라클과 엔비디아 주가는 발표 후 몇 주간 급등했다. 그러나 이후 시장은 AI 확장 야심에 대해 회의적으로 돌아섰다. 오라클 주가는 최근 한 달간 약 19%, 엔비디아는 약 13% 하락했다.엔비디아의 CFO는 이번 주 OpenAI와의 1,000억 달러 규모 계약이 아직 최종 확정되지 않았다고 밝혔다. OpenAI는 최근 수개월간만 약 6,000억 달러 규모의 신규 컴퓨팅 투자를 약속했는데, 올해 매출 전망치는 130억 달러에 불과해 자금 조달 방안에 대한 의문이 제기되고 있다.한편 OpenAI는 월요일 구글의 Gemini 챗봇에 시장 점유율을 빼앗기기 시작하자 ChatGPT 개선을 위한 "코드 레드"를 선언했다. 이에 따라 광고 등 다른 제품 출시를 연기하고, 직원들에게 일시적으로 챗봇 팀으로 이동해 작업할 것을 독려하고 있다.머스크와의 경쟁 전선 확대Stoke Space와의 파트너십이 성사됐다면, 올트먼은 머스크와의 경쟁을 더욱 확대하게 됐을 것이다. SpaceX는 로켓 발사 시장에서 압도적 위치를 점하고 있으며, 머스크는 경쟁 AI 스타트업 xAI도 운영 중이다.올트먼은 최근 머스크의 Neuralink와 경쟁하는 뇌-컴퓨터 인터페이스 스타트업 Merge Labs도 설립했고, OpenAI는 X와 경쟁할 수 있는 소셜 네트워크도 구축 중인 것으로 알려졌다.Stoke Space와 계약이 체결됐다면 올트먼은 동사가 개발 중인 'Nova' 로켓에 대한 접근권을 확보했을 것이다. 신규 로켓 개발은 기술적 난제와 규제 문제로 인해 종종 10년이 걸리기 때문에, 처음부터 새 회사를 설립하기는 어렵다. Blue Origin, Rocket Lab, Stoke 등 여러 발사 기업들이 SpaceX의 지위에 도전하고 있다.올트먼은 지난 6월 팟캐스트에서 "로켓 회사를 만들어야 할까?"라고 자문하며, "궁극적으로 인류가 지구에서 생성할 수 있는 것보다 훨씬 더 많은 에너지를 소비하게 되기를 바란다"고 말한 바 있다.오랜 벤처 캐피털리스트이자 과거 스타트업 인큐베이터 Y Combinator를 이끌었던 올트먼은 400개 이상의 기업에 투자한 방대한 포트폴리오를 보유하고 있다. 그는 예전만큼 개인 투자를 하지는 않지만, OpenAI의 재무제표를 활용해 야심찬 프로젝트에 자금을 투입하는 데 거리낌이 없다. 올해 초에는 소프트뱅크와 함께 신규 데이터센터 기업 'Stargate'에 180억 달러를 투자하기로 약속한 바 있다.<본문은 WSJ기사를 바탕으로 작성했습니다>[Compliance Note]• 셀스마트의 모든 게시글은 참고자료입니다. 최종 투자 결정은 신중한 판단과 개인의 책임 하에 이루어져야함을 알려드립니다.• 게시글의 내용은 부정확할 수 있으며, 매매에 따른 수익과 손실은 거래 당사자의 책임입니다.• 코어16은 본 글에서 소개하는 종목들에 대해 보유 중일 수 있으며, 언제든 매수 또는 매도할 수 있습니다.

중립

RKLB

Rocket Lab Usa Class A

+2

박재훈투영인

·

3일 전

0

0

S&P 500 최근 반등에서 기술주 소외

S&P 500 지수가 사상 최고치에 근접했으나, 이번에는 빅테크가 반등을 주도하지 않고 있다.Eli Lilly & Co., Cardinal Health Inc., Biogen Inc.이 지수가 마지막으로 사상 최고치를 기록한 10월 28일 이후 S&P 500 내 상위 10개 상승 종목에 포함되어 있다. 반면 S&P 500 정보기술 지수는 같은 기간 4.2% 하락했으며, Nvidia Corp.와 Microsoft Corp. 등 Magnificent Seven 종목들의 낙폭은 더 컸다.이러한 움직임은 밸류에이션과 컴퓨팅 파워에 대한 막대한 투자가 실제 수익으로 이어질지에 대한 우려가 지속되면서 투자자들이 여전히 인공지능(AI) 투자에 불안감을 느끼고 있음을 시사한다. 그러나 다른 업종의 상승은 미국 경제 전반에 대한 근본적인 신뢰를 보여주며, 특히 연방준비제도(Fed)가 금리인하를 지속할 것이라는 기대가 커지고 있는 상황에서 더욱 그러하다.RBC캐피탈마켓의 로리 칼바시나(Lori Calvasina)를 포함한 전략가들은 "리더십 순환이 임박했다"며 "지난 몇 달간 기관투자자들과의 미팅에서 AI 투자, 매그니피센트 세븐, 시장 집중도에 대한 불안감이 높게 나타났다"고 밝혔다.[그래프 1: 10월 이후 기술주 주도력 약화] 4월 8일~10월 28일 vs 10월 28일 이후 성과 비교: AI, 벤치마크, 기타 테마, 섹터별최근 테라다인(Teradyne Inc.)과 웨스턴디지털(Western Digital Corp.) 등 일부 기술주가 상승세를 보였으나, 매그니피센트 세븐의 핵심 종목들은 부진했다. 메타플랫폼스는 S&P 500이 10월 28일 고점을 기록한 이후 14% 하락했다. 알파벳(Alphabet Inc.)만이 양호한 성과를 보였다."해방의 날(Liberation Day)"에 발표된 관세로 촉발된 4월 급락 이후, 기술주가 S&P 500의 회복을 주도했다. 10월 29일 기준 기술 섹터는 S&P 500에서 약 36%로 사상 최고 비중을 기록했다. 밸류에이션은 선행 주가수익비율(Forward PER) 약 28배로 20년 범위의 최상단 부근에 머물러 있다.[그래프 2: 상위 10개 상승 종목, 익스포저 전환 시사] 기술주 밸류에이션과 집중 리스크가 섹터 로테이션에 유리하게 작용그럼에도 불구하고 기업들이 데이터센터 투자를 확대함에 따라 기술 기업들은 여전히 강한 이익 성장세를 보이고 있다. 칼바시나 팀은 다른 섹터의 실적이 더 인상적으로 나타나지 않는 한 로테이션의 폭은 제한적일 것이라고 분석했다."이러한 전환이 상당 기간 지속되려면 이익 역학의 변화가 필요하다"고 그들은 밝혔다.[Compliance Note]• 셀스마트의 모든 게시글은 참고자료입니다. 최종 투자 결정은 신중한 판단과 개인의 책임 하에 이루어져야함을 알려드립니다.• 게시글의 내용은 부정확할 수 있으며, 매매에 따른 수익과 손실은 거래 당사자의 책임입니다.• 코어16은 본 글에서 소개하는 종목들에 대해 보유 중일 수 있으며, 언제든 매수 또는 매도할 수 있습니다.

중립

NONE

종목 없음

박재훈투영인

·

4일 전

0

0

헤지펀드, 시장 로테이션 속 헬스케어주에 집중 매수

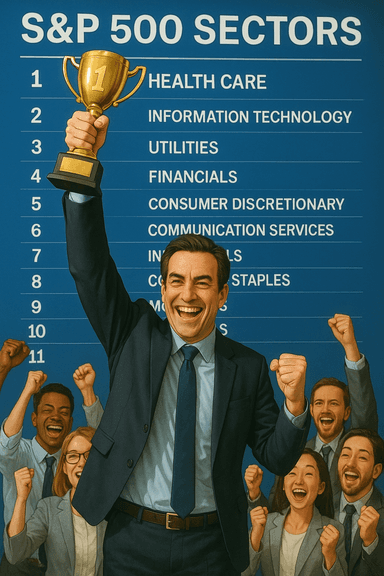

투자자들이 인공지능(AI) 주식에 대한 대규모 베팅을 재고하면서, 미국 증시의 방어적 섹터로의 로테이션이 이달 확실한 승자를 만들어냈다. 바로 헬스케어 기업들이다.S&P 500 헬스케어 지수는 화요일까지 10% 상승하며 미국 증시 벤치마크 내 11개 섹터 중 가장 우수한 성과를 기록했다. 같은 기간 S&P 500 지수는 1.1% 하락했다. 일라이 릴리(Eli Lilly & Co.)는 29% 급등하며 헬스케어 기업 최초로 시가총액 1조 달러를 달성했다. 리제네론(Regeneron Pharmaceuticals Inc.), 머크(Merck & Co.), 바이오젠(Biogen Inc.) 모두 10월 말 이후 최소 18% 이상 상승했다.이번 로테이션은 헤지펀드의 공격적인 매수세가 일부 견인했다. 골드만삭스 프라임브로커리지 데이터에 따르면, 미국 헬스케어 섹터는 4주 연속 순매수 1위를 기록했으며, 지난주에는 5년여 만에 최대 자금 유입을 보였다. 뮤추얼펀드도 이에 동조해 헬스케어 섹터 투자 비중을 S&P 500 내 비중을 상회하는 수준까지 확대했다.알파인 우즈 캐피탈 인베스터스(Alpine Woods Capital Investors)의 사라 헌트(Sarah Hunt) 수석 시장전략가는 "투자자들은 일부 영역이 분명히 완벽함을 전제로 가격이 책정되어 있고 AI 버블에 대한 우려가 있는 시장에서 가치를 찾고 있다"고 밝혔다.[그래프 1: 헬스케어 섹터 헤지펀드 순매수 추이 (Goldman Sachs)]변동성 속 헬스케어의 부상헬스케어주의 급등은 S&P 500이 변동성에 시달리고 장중 큰 등락이 일상화된 가운데 나타났다. 오라클(Oracle Corp.)과 엔비디아(Nvidia Corp.) 같은 AI 대장주들은 미래 수익이 현재 밸류에이션을 정당화하지 못할 수 있다는 투자자들의 우려 속에 급락했다. 소비재주도 노동시장 냉각과 지속적인 인플레이션이 소비 감소로 이어질 것이라는 우려 속에 부진했다.헬스케어의 모멘텀은 헤지펀드 리서치 기관 피벗탈패스(PivotalPath)가 추적한 성과와도 일치한다. 동사의 헬스케어 지수는 9월까지 3개월간 13% 상승했다. 피벗탈패스는 이러한 수익률을 긍정적인 임상시험 결과, AI 기반 R&D 파이프라인의 진전, 바이오텍과 제약 전반에 걸친 M&A 활동 재개에 기인한다고 분석했다.피벗탈패스의 조나단 카플리스(Jonathan Caplis) CEO는 "펀드 매니저들은 현재 헬스케어 영역의 투자 기회를 선호한다. 의미 있는 종목 간 차별화가 존재하며, 활발한 M&A 파이프라인과 규제 순풍이 결합해 초과 수익을 이끌고 있다"고 말했다.'진정한 변곡점'골드만삭스는 별도 분기 포지셔닝 보고서에서 펀드들이 4분기에 진입하면서 헬스케어 비중확대(overweight) 규모가 10년래 최대 수준이라고 밝혔다(2020년 초와 2023년 초의 단기 급증 제외). 3분기 중 펀드들은 헬스케어 비중확대를 260bp 늘린 반면, 경기소비재(Consumer Discretionary) 익스포저는 거의 같은 폭으로 축소했다.주요 상승 종목 중 머크 주가는 11월에 23% 랠리했다. 최근 인수와 임상시험 성공에 힘입어 월가가 블록버스터 항암제 키트루다(Keytruda) 이후의 회사 미래에 대해 점점 더 긍정적으로 평가했기 때문이다. 리제네론 주가는 안과 치료제의 고용량 제형이 규제 승인을 받으면서 21% 상승했다. 투자자들은 이번 승인으로 경쟁사 로슈(Roche Holding AG) 약품 대비 경쟁 우위를 확보할 것으로 기대하고 있다. 암젠(Amgen Inc.) 주가도 시장 기대치를 상회한 분기 실적 발표 후 이달 14% 올랐다.[그래프 2: 11월 S&P 500 섹터별 수익률 - 헬스케어 선두]라운드힐 파이낸셜(Roundhill Financial Inc.)의 데이비드 마자(David Mazza) CEO는 "헬스케어는 너무 오랫동안 부진해서 사람들이 성장할 수 있다는 것을 잊었다. 이제 매출과 이익 모두에서 진정한 변곡점이 나타나고 있으며, 섹터가 마침내 그에 대한 보상을 받고 있다"고 말했다. 그는 "이번 상승을 더욱 매력적으로 만드는 것은 밸류에이션이 역사적 수준 대비 여전히 매력적이라는 점이다. 투자자들은 펀더멘털 개선을 얻으면서도 고점 멀티플을 지불하지 않고 있다"고 덧붙였다.헬스케어주는 향후 12개월 예상 이익 기준 PER 18.7배에 거래되고 있으며, 이는 S&P 500의 22.1배 대비 낮은 수준이다.바이오텍 르네상스골드만삭스는 헬스케어로의 전환이 바이오텍에서 가장 두드러지게 나타났다고 지적했다. 바이오텍은 임상 돌파구의 부활, 딜메이킹 증가, AI 기반 신약 개발의 빠른 도입으로 수혜를 입었다. 알닐람(Alnylam Pharmaceuticals Inc.)은 골드만삭스의 '떠오르는 스타(Rising Stars)' 목록 1위를 차지했으며, 아비박스(Abivax SA), 나테라(Natera Inc.), 시다라 테라퓨틱스(Cidara Therapeutics Inc.)는 헤지펀드 VIP(헤지펀드 최선호 종목) 명단에 새로 추가됐다.시사점AI 열풍의 조정과 시장 변동성 확대 국면에서 헬스케어 섹터가 명확한 수혜 섹터로 부상했다. 헤지펀드와 기관투자자들의 적극적인 자금 유입, 매력적인 밸류에이션, 임상시험 성과와 M&A 모멘텀이 복합적으로 작용하고 있다. 특히 바이오텍 영역에서 AI 기반 신약 개발과 규제 순풍이 추가적인 상승 동력을 제공하고 있어, 방어적 성격과 성장성을 동시에 갖춘 섹터로서 투자자들의 관심이 지속될 전망이다.[Compliance Note]• 셀스마트의 모든 게시글은 참고자료입니다. 최종 투자 결정은 신중한 판단과 개인의 책임 하에 이루어져야함을 알려드립니다.• 게시글의 내용은 부정확할 수 있으며, 매매에 따른 수익과 손실은 거래 당사자의 책임입니다.• 코어16은 본 글에서 소개하는 종목들에 대해 보유 중일 수 있으며, 언제든 매수 또는 매도할 수 있습니다.

매수

LLY

Eli Lilly

+3

박재훈투영인

·

5일 전

0

0

성장을 위한 투자: 설비투자가 많다고 수익률이 좋아질까?

설비투자 확대가 기업 성장에는 도움이 되지만, 주식 수익률 개선으로 이어지지는 않는 것으로 나타났다.빅테크 주가는 왜 흔들리고 있는가?최근 몇 주간 빅테크 주식들이 심한 변동성을 보이고 있다. 이들 기업이 여전히 탄탄한 이익 성장을 기록하고 있는데도 말이다. 이 변동성의 핵심 원인은 투자자들이 한 가지 질문을 던지고 있기 때문이다: "AI 인프라에 쏟아붓는 막대한 설비투자가 과연 빅테크 기업 가치에 어떤 영향을 미칠 것인가?"쉽게 말해, 마이크로소프트, 아마존, 구글, 메타 같은 기업들이 과거에는 소프트웨어처럼 돈이 적게 드는 사업을 했는데, 이제는 AI 데이터센터처럼 돈이 많이 드는 사업으로 바뀌고 있다. 투자자들은 이 변화가 좋은 것인지 나쁜 것인지 판단하려고 애쓰는 중이다.우리의 투자 철학: 현금을 많이 버는 회사가 좋다우리는 오랫동안 잉여현금흐름 수익률(Free Cash Flow Yield)이 높은 기업에 투자하라고 권해왔다.잉여현금흐름이란?회사가 영업활동으로 번 돈에서 설비투자 등 필수 지출을 뺀 나머지, 즉 회사가 자유롭게 쓸 수 있는 현금이다. 이 돈으로 빚을 갚거나, 자사주를 매입하거나, 배당금을 줄 수 있다.현금을 많이 버는 회사는 주주에게 돌려줄 여력이 크기 때문에, 장기적으로 더 높은 수익률을 기대할 수 있다.그런데 의문이 생긴다"현금을 많이 남긴다는 건, 설비투자를 적게 한다는 뜻 아닌가? 그러면 미래 성장을 위한 투자가 부족해서 나중에 문제가 생기지 않을까?"좋은 질문이다. 설비투자(Capex)는 공장, 장비, 데이터센터 등 미래 수익을 만들어낼 자산에 투자하는 것이다. 설비투자를 많이 하면 미래 성장에 유리하고, 적게 하면 현금은 많이 남지만 성장이 둔화될 수 있다.그렇다면 실제로 어떤 회사가 더 좋은 투자 대상일까? 이를 알아보기 위해 1997년부터 2025년까지 28년간의 미국 주식 데이터를 분석했다.분석 결과 1: 설비투자가 많으면 이익 성장은 빠르다[그래프 1: 설비투자 및 잉여현금흐름 수준별 3년 연평균 영업이익(EBIT) 성장률 (1997~2025)]예상대로, 설비투자를 많이 하는 기업이 향후 3년간 이익 성장률이 더 높았다. 반면 현금을 많이 남기는 기업은 이익 성장률이 상대적으로 낮았다.여기까지만 보면 "설비투자 많이 하는 회사에 투자해야겠네!"라고 생각할 수 있다.분석 결과 2: 하지만 주식 수익률은 정반대다[그래프 2: 잉여현금흐름 및 설비투자 수준별 향후 주식 수익률 (1997~2025)]여기서 반전이 나온다. 실제 주식 수익률을 보면:잉여현금흐름이 높은 기업 → 1년, 2년, 3년, 4년 후 수익률 모두 우수설비투자가 높은 기업 → 수익률 예측력이 약함. 오히려 살짝 낮은 경향설비투자를 많이 해서 이익은 빨리 성장하는데, 왜 주식 수익률은 좋지 않을까?핵심 해답: 자산수익률(ROA)[그래프 3: 잉여현금흐름 및 설비투자 수준별 자산수익률 (1997~2025)]자산수익률(ROA)이란?회사가 보유한 자산으로 얼마나 효율적으로 이익을 내는지 보여주는 지표이다. 같은 돈을 투자해도 더 많은 이익을 내면 ROA가 높다.설비투자를 많이 하는 기업은 자산 효율성이 떨어지는 경향이 있다. 철강, 전력 같은 산업은 원래 마진이 낮고 설비투자가 많이 필요한데, 이런 특성이 반영된 것이다.빅테크에 주는 시사점이것이 바로 최근 빅테크 주가 불확실성의 핵심이다.빅테크 기업들은 원래 소프트웨어 중심의 고마진·저투자 사업을 해왔다. 그런데 AI 시대를 맞아 데이터센터 중심의 저마진·고투자 사업으로 전환하고 있다.2018년 대비 2025년 마이크로소프트, 아마존, 구글, 메타의 합산 설비투자는 4배 이상 증가할 전망이다.문제는 새로 짓는 AI 데이터센터의 자산수익률이 기존 소프트웨어 사업만큼 좋을지 아무도 모른다는 점이다.자산수익률(ROA)이 수익률을 예측한다[그래프 4: 자산수익률(ROA) 수준별 향후 주식 수익률 (1997~2025)]ROA가 높은 기업, 즉 자산을 효율적으로 활용하는 기업이 1년~4년 후 주식 수익률도 높은 것으로 나타났다. ROA는 시간이 지나도 크게 변하지 않는 안정적인 지표이기 때문에, 미래 현금흐름의 지속가능성을 판단하는 데 유용하다.결론: 성장보다 효율성이 중요하다핵심 메시지:설비투자를 많이 한다고 주식 수익률이 좋아지지 않는다. 이익은 성장해도 자산 효율성이 떨어지기 때문이다.현금을 많이 버는(잉여현금흐름이 높은) 기업이 장기 수익률이 우수하다.빅테크의 AI 투자 러시는 도박에 가깝다. 막대한 설비투자의 수익성이 불확실한 상황에서 밸류에이션 논쟁은 이제 막 시작됐다.<출처: S&P Capital IQ, Verdad 분석>[Compliance Note]• 셀스마트의 모든 게시글은 참고자료입니다. 최종 투자 결정은 신중한 판단과 개인의 책임 하에 이루어져야함을 알려드립니다.• 게시글의 내용은 부정확할 수 있으며, 매매에 따른 수익과 손실은 거래 당사자의 책임입니다.• 코어16은 본 글에서 소개하는 종목들에 대해 보유 중일 수 있으며, 언제든 매수 또는 매도할 수 있습니다.

중립

NONE

종목 없음

박재훈투영인

·

5일 전

0

0

일본 금리 인상 신호, 미국 투자자들을 흔들다

BOJ 총재, 12월 금리 인상 가능성 시사 — 글로벌 채권시장 연쇄 반응요약일본은행(BOJ) 우에다 가즈오 총재가 12월 회의에서 금리 인상을 본격 논의하겠다고 밝히면서 글로벌 채권시장에 파장이 확산되고 있다. 일본 10년물 국채 금리는 2008년 이후 최고치를 기록했고, 미국 국채 금리도 동반 상승했다. 세계 최대 미국 국채 보유국인 일본의 통화정책 전환이 미국 금융시장에 미칠 영향에 대한 우려가 커지고 있다.BOJ, 12월 금리 인상 논의 예고우에다 총재는 12월 1일 나고야에서 열린 기자회견에서 오는 12월 18~19일 예정된 통화정책회의에서 금리 인상의 장단점을 철저히 검토하겠다고 밝혔다. 이는 신임 다카이치 사나에 총리의 확장적 경제정책 기조를 감안해 금리 인상을 보류할 것이라는 시장의 예상을 뒤엎는 발언이다.우에다 총재는 도쿄와 트럼프 행정부 간 무역 합의 이후 대외 리스크가 크게 감소했다고 평가했다. 그는 "우리가 특히 주시해온 미국 관세 정책과 미국 경제를 둘러싼 불확실성이 몇 달 전에 비해 현저히 줄었다"고 언급했다.임금 협상(춘투)이 핵심 변수BOJ의 초점은 이제 내년 임금 협상(春闘, 춘투)으로 이동하고 있다. 일본 최대 노동조합 연합체인 렌고(連合)는 3년 연속 5% 이상의 임금 인상을 요구할 계획이며, 이는 전국적인 임금 협상의 기준점 역할을 한다.끈적끈적한(sticky) 인플레이션이 금리 인상의 명분을 뒷받침하고 있지만, 생활비가 상승하는 상황에서 정책 당국자들은 이에 상응하는 임금 상승을 확인하고자 한다. 우에다 총재는 임금 동향이 견조하다는 신호가 있으며, 미국 관세 영향에도 불구하고 기업 수익이 양호할 것으로 예상한다고 밝혔다.그는 또한 적절한 속도의 금리 인상은 일본 경제에 제동을 거는 것이 아니라, 성장과 물가 안정을 달성하기 위해 가속페달에서 발을 떼는 것에 불과하다고 설명했다시장 반응: 일본 금리 2008년 이후 최고치우에다 총재의 발언 직후 시장은 즉각 반응했다.Capital Economics는 우에다 총재 발언 이후 기존의 1월 금리 인상 전망을 수정해, 12월 회의에서 정책금리를 0.75%로 인상할 것으로 예상을 변경했다. 해당 기관은 "BOJ가 2주 후 금리를 인상한다면, 2026년에 두 차례 추가 인상이 있을 것"이라고 전망했다.미국 투자자들의 우려: 자금 이탈 가능성월가에서는 일본 국채 금리 상승이 미국 투자에서 자금을 유출시키고, 미국 국채 금리 상승을 촉발할 수 있다는 우려가 확산되고 있다.일본은 미국 정부의 최대 해외 채권자이다. 미 재무부 데이터에 따르면 9월 기준 약 1조 2,000억 달러 규모의 미국 국채를 보유하고 있다. 일본 민간 투자자들도 최근 수년간 자국보다 높은 수익률을 찾아 수천억 달러를 미국 및 해외 채권에 투자해왔다.올해 대부분 기간 동안 연준이 금리를 인하하고 BOJ가 금리를 인상하는 '역방향 통화정책'이 전개되었지만, 미 국채에서 일본 자금의 대규모 이탈은 발생하지 않았다. 그러나 애널리스트들은 이러한 괴리에 한계가 있을 수 있다고 경고한다.CreditSights의 투자등급 및 매크로 전략 책임자 잭 그리피스는 "미국 금리가 정해진 경로대로 하락할 것이라는 안도감이 팽배했다"면서 "오늘은 그러한 전망에 도전할 수 있는 요인들이 많다는 것을 상기시켜주는 날"이라고 지적했다.미국 증시 및 경제 영향월요일 미국 증시는 하락했다. S&P 500은 0.5%, 다우존스 산업평균지수는 0.9%(약 427포인트), 나스닥 종합지수는 0.4% 떨어졌다.미국 국채 금리는 경제 전반의 차입 비용과 다양한 금융자산 가격을 결정하는 핵심 역할을 한다. 올해 미 국채 금리 하락은 모기지 금리 인하와 주가 상승에 기여했다. 만약 일본발 금리 상승 압력이 미국으로 전이될 경우, 이러한 우호적 환경이 역전될 수 있다.다만 일부 투자자들은 11월 초 조정 이후 주식시장이 오히려 더 건강한 상태라고 평가한다. Laffer Tengler Investments의 CIO 낸시 텡글러는 "풍선에서 바람을 좀 빼는 것은 항상 건강한 일"이라고 언급했다.전망: 연준과 BOJ의 엇갈린 행보현재 미국과 일본의 통화정책은 정반대 방향으로 움직이고 있다.연준은 최근 두 차례 연속 금리를 인하했으며, 12월 회의에서도 25bp 추가 인하가 예상된다. 반면 BOJ는 2024년 초 마이너스 금리에서 탈피한 이후 세 차례 금리를 인상했으며, 12월에 추가 인상을 단행할 가능성이 높아졌다.이러한 통화정책 괴리가 얼마나 지속될 수 있는지, 그리고 일본 자금의 본국 회귀(repatriation)가 본격화될 경우 미국 금융시장에 어떤 충격을 줄 것인지가 향후 핵심 관전 포인트이다.<출처: The Wall Street Journal>[Compliance Note]• 셀스마트의 모든 게시글은 참고자료입니다. 최종 투자 결정은 신중한 판단과 개인의 책임 하에 이루어져야함을 알려드립니다.• 게시글의 내용은 부정확할 수 있으며, 매매에 따른 수익과 손실은 거래 당사자의 책임입니다.• 코어16은 본 글에서 소개하는 종목들에 대해 보유 중일 수 있으며, 언제든 매수 또는 매도할 수 있습니다.

매도

241180

TIGER 일본니케이225

박재훈투영인

·

1주 전

0

0

AI 투자에 중독된 미국 경제: 과잉투자의 위험과 경기침체 리스크

AI 관련 투자와 주식시장 부(富)가 경제 성장을 견인하는 가운데, 붐이 붕괴할 경우 광범위한 경기침체로 이어질 수 있다는 우려가 커지고 있다AI 투자 없이는 이미 경기침체였을 수도기술 업계에서는 하나의 정설이 자리 잡았다. 인공지능을 위한 반도체 및 컴퓨팅 인프라에 너무 적게 투자하는 것이 너무 많이 투자하는 것보다 더 위험하다는 것이다. OpenAI의 샘 올트먼(Sam Altman) CEO가 최근 언급했듯이, 과잉투자를 하면 돈을 잃고, 과소투자를 하면 매출을 잃는다. 메타 플랫폼스의 마크 저커버그(Mark Zuckerberg)도 지난달 실적 발표 후 애널리스트 콜에서 AI가 매출 동력(revenue driver)으로서 가진 잠재력을 언급하며 "과소투자를 하지 않도록 확실히 하고 싶다"고 밝혔다.그러나 지난주 AI 관련 주식을 강타한 변동성은 더 광범위한 경제적 리스크를 부각시켰다. 경제 성장이 AI 관련 투자와 부(富)에 지나치게 의존하게 되면서, 붐이 붕괴로 전환될 경우 경제 전체를 끌어내릴 수 있다는 우려가 커지고 있다.올해 상반기 물가상승률을 조정한 국내총생산(GDP) 성장의 절반가량이 AI 관련 기업 투자에서 비롯됐을 수 있다. AI 주식 상승은 가계 자산도 늘려 특히 최근 몇 달간 소비지출 증가로 이어지고 있다. BCA 리서치의 피터 베레진(Peter Berezin) 수석 글로벌 전략가는 "AI 붐이 없었다면 경제가 이미 경기침체에 빠졌을 가능성이 충분하다"고 진단했다.AI 지출을 제외하면 경제 상황은 더 좋지 않아 보인다. 9월 고용 증가율이 예상을 상회했지만, 올해 들어 일자리 창출은 둔화됐고 실업률은 서서히 상승 중이다. 도이체방크에 따르면 AI 관련 항목을 제외한 민간 기업투자는 2019년 이후 대체로 정체 상태다. 데이터센터를 제외한 쇼핑센터나 오피스빌딩 등 기타 상업용 건설은 감소세를 보이고 있다. 뱅크오브아메리카의 스티븐 주노(Stephen Juneau) 이코노미스트는 "AI가 현재 유일한 투자 원천"이라고 말했다.[그래프 1: AI 관련 투자의 GDP 성장 기여도, 2022년 2분기~2025년 2분기, 단위: %p]빅테크의 천문학적 자본지출뱅크오브아메리카는 마이크로소프트, 아마존닷컴, 알파벳, 메타 플랫폼스 등 4개 기업만으로 올해 자본적지출(capital expenditure)이 3,440억 달러(GDP의 약 1.1%)에 달할 것으로 추정한다. 이는 작년 2,280억 달러에서 크게 증가한 수치다.바클레이즈는 소프트웨어, 컴퓨터 장비, 데이터센터 투자가 2025년 상반기 GDP 성장률을 연율 기준 약 1%포인트 끌어올린 것으로 추정한다. 이 중 상당 부분이 AI 관련 투자였다. 엔비디아가 판매하는 반도체가 AI 지출의 대부분을 차지하지만, 대부분 수입품이므로 국내 생산에 미치는 영향을 계산할 때는 총투자에서 차감해야 한다. 이를 감안해도 AI 지출은 상반기에 연율 기준 0.8%의 산출량 증가를 가져왔다고 바클레이즈는 추정한다. 같은 기간 GDP는 연율 1.6% 성장했다. 다시 말해 AI 관련 지출 증가가 없었다면 성장률은 부진한 0.8%에 그쳤을 것이다.일부 투자가 관세 부과 전 구매를 서두른 결과일 수 있지만, 애널리스트들은 내년에도 지출이 다소 둔화된 속도로 계속 증가할 것으로 예상한다. 엔비디아는 수요일 올해 4분기 매출이 650억 달러로 애널리스트 예상치를 상회할 것이라고 밝혔고, 뱅크오브아메리카는 마이크로소프트, 아마존, 알파벳, 메타가 내년에 4,040억 달러의 자본적지출을 단행할 것으로 전망한다.[그래프 2: 데이터센터 vs 기타 구조물 투자 추이, 2020~2025년, 지수 기준]인텔의 교훈: 과잉투자의 참혹한 결말그러나 투자자들은 이러한 투자 광풍이 결국 붕괴할 거품을 키우고 있는 것은 아닌지 우려하기 시작했다. 실제로 과잉투자는 매우 나쁜 결과를 초래할 수 있다. 인텔에게 물어보면 알 수 있다.최첨단 반도체 제조 경쟁에서 아시아 경쟁사들에게 뒤처진 인텔은 2021년 팻 겔싱어(Pat Gelsinger)를 CEO로 영입해 턴어라운드를 추진했다. 겔싱어는 경쟁사들을 추월하는 동시에 선도적인 파운드리(반도체 위탁생산) 업체가 되겠다는 전략을 제시했다. 이 계획이 성공하려면 인텔은 반도체 제조 역량을 대폭 확장해야 했다.반도체 공장은 개당 수백억 달러가 소요되고 건설에 수년이 걸린다. 인텔은 투자 수익이 실현되기 전에 제조 시설 확장에 막대한 자금을 투입해야 했다. 오늘날 AI 기업들도 유사한 딜레마에 직면해 있다. AI의 사업적 잠재력이 입증되기 전에 투자해야 한다고 믿고 있는 것이다.인텔은 투자를 밀어붙였다. 비교적 건전한 재무상태표(balance sheet)와 전년도 210억 달러 이상의 잉여현금흐름(free cash flow)을 보유하고 있었기 때문이다. 자본적지출은 2020년 약 140억 달러에서 2022년 250억 달러로 급증했다. 겔싱어는 2021년 말 크레디트스위스 컨퍼런스에서 "우리는 과잉투자를 하고 있다"며, 이를 "선두를 되찾기 위한 매우 의식적인 결정"이라고 말했다.[그래프 3: 인텔 Free Cash Flow 추이, 2020~2025년, 단위: 십억 달러]당시 인텔의 상황에서는 올바른 판단이었을 수 있다. 그러나 기술적 실책과 반도체 시장 환경의 변화가 불과 몇 년 만에 이 노력을 무력화시켰다.그 결과는 재앙 그 자체였다. 제조 프로젝트들이 보류되거나 취소됐다. 회사는 현금을 쏟아내며 지난 14분기 중 11분기에서 잉여현금흐름이 마이너스를 기록했다. 인텔은 자금 조달을 위해 자산을 매각했다. 자율주행 기술 기업 모빌아이(Mobileye) 지분 일부를 처분하고, 프로그래머블 칩 사업부 과반 지분을 사모펀드 실버레이크(Silver Lake)에 매각했다. 비용 절감을 위해 수천 명의 직원을 감원했다. 배당도 중단했다. 겔싱어는 해임됐다. 인텔이 정상화되려면 회사를 분할해야 할 것이라는 전망이 점점 힘을 얻고 있다.주가가 폭락하자 미국 정부가 8월에 인텔 지분 10%를 인수했다. 이로 인해 주가가 일시적으로 반등했으나, 현재 기업가치는 약 1,710억 달러로 AI 반도체 강자 엔비디아 시가총액의 약 1/26 수준에 불과하다. 불과 5년 전만 해도 인텔의 시가총액이 엔비디아보다 컸다.부의 효과와 소비지출AI 주식 상승은 부의 효과(wealth effect)—가계가 자산 증가분의 일부를 요트에서 영화 티켓에 이르기까지 다양한 소비에 지출하는 경향—를 통해 경제를 뒷받침하고 있다. JP모건체이스는 AI 주식 가격 상승만으로 지난 1년간 소비지출이 0.9%, 즉 1,800억 달러 증가한 것으로 계산한다. 8월까지 12개월간 물가상승률 미조정 기준 소비지출 증가율 5.6%에서 작은 비중이지만, 소비가 연간 산출의 약 3분의 2를 차지한다는 점에서 여전히 중요하다.장기적으로는 AI가 근로자의 생산성을 높여 성장을 촉진할 것이라는 기대도 있지만, 지금까지 그 영향은 미미하다.노동시장에 미치는 영향AI가 노동시장에 미치는 영향은 훨씬 제한적이다. 완공된 데이터센터는 소수의 인력만 고용하며, 전체 기술 부문 고용은 1990년대 후반 인터넷 버블 때 급증했던 것과 달리 2022년 이후 감소세다. 그러나 일부 부문에서는 AI 붐이 일자리를 늘리고 있다. 예를 들어 데이터센터는 고금리, 부동산 시장 부진, 연방정부의 이민 단속으로 위축된 건설 고용의 밝은 부분이다.건설사 터너컨스트럭션(Turner Construction)의 첨단기술그룹 매니징디렉터 벤 캐플런(Ben Kaplan)에 따르면, 데이터센터 건설에는 100명에서 5,000명의 인력이 필요하다. 데이터센터는 현재 터너의 미국 내 수주잔고의 약 35%를 차지하며, 이는 5년 전 약 13%에서 크게 증가한 수치다. 숙련 인력과 자재 부족이 문제다. 발전기, 배전반 등 장비의 리드타임이 경우에 따라 수개월 늘어났다. 캐플런은 "공급망의 모든 요소가 현재 압박을 받고 있다"고 말했다.복합적인 리스크 요인경제의 AI 의존성에는 리스크가 따른다. 주가수익비율(P/E ratio)이 사상 최고 수준에 근접해 있다. 높은 이익 전망이 빗나갈 경우 주가가 급락하고 투자가 둔화될 수 있다. S&P 500 지수는 버블 우려로 지난주 약 2% 하락했다(금요일 1% 반등에도 불구).주가 하락은 역(逆) 부의 효과를 촉발할 수 있다. 미국인들의 소비가 줄어들면 매출, 이익, 잠재적으로 고용까지 위축되는 경향이 있다. 연방준비제도(Fed)의 10월 정책회의 의사록에 따르면 일부 위원들이 주가 하락 우려를 표명했으며, 특히 "AI 관련 기술의 가능성에 대한 급격한 재평가가 발생할 경우"를 언급했다. 바클레이즈의 조나단 밀러(Jonathan Millar) 수석 미국 이코노미스트는 주식시장이 20~30% 하락할 경우 약 1년에 걸쳐 GDP 성장률이 1~1.5%포인트 감소할 수 있다고 추정한다.AI 투자 증가가 멈추면 성장률이 추가로 0.5%포인트 하락할 수 있다고 밀러는 추정한다. AI 투자가 완전히 중단되면 1%포인트 전체가 사라진다. BCA의 베레진은 "이미 약해진 경제는 주가와 AI 지출이 붕괴할 경우 경기침체 가능성을 높인다"며 "취약한 노동시장에 자본지출 붕괴라는 충격을 가하면 아마도 경기침체가 올 것"이라고 경고했다.AI에 막대한 자금을 쏟아붓는 기업들에게도 유사하거나 더 심각한 청산의 날이 올 수 있다. AI 데이터센터 프로젝트에 대한 대규모 재무적 약정이 더 이상 타당하지 않게 되어 테크 기업들에게 수년간 부담으로 작용할 수 있다. AI 관련 자산과 계약의 가치에 대한 가정이 바뀌면 자산상각(write-down)도 불가피하다. 많은 스타트업이 도산할 수 있다.부채 리스크의 부상또 다른 리스크는 AI 관련 차입 규모의 증가와 관련 있다. 오라클은 최근 180억 달러 규모의 채권을 발행한 후 부채가 1,000억 달러를 넘어섰으며, 이 중 일부는 AI 인프라 자금 조달에 사용될 수 있다. 데이터센터를 임대하고 서버를 테크 기업들에 대여하는 코어위브(CoreWeave) 같은 기업들도 사업 확장 자금을 마련하기 위해 대규모 차입을 단행했다.베레진은 "해당 부채를 상환하는 데 필요한 매출이 실현되지 않으면 대출기관들이 타격을 받아 채권시장으로 파급될 수 있다"고 지적했다. AI 관련 부채가 직접적으로 금융위기를 일으킬 만큼 크지는 않지만, 금융시장은 복잡하고 한 부문의 문제가 간접적으로 다른 부문에 타격을 줄 수 있다고 덧붙였다.승자와 패자의 분화인텔의 경험은 기업들이 과잉투자 시기를 어떻게든 버텨낼 수 있다는 점도 보여준다. 인텔이 상당히 약해지긴 했지만 파산과는 거리가 멀다. 그리고 대규모 투자를 단행하고 있는 최대 테크 기업들—마이크로소프트, 알파벳, 아마존닷컴—은 지출이 부담을 주기 시작했음에도 재무 상태가 양호하다.구글의 모회사 알파벳은 특히 현명했다. 검색엔진 지배력을 활용해 AI에서 경쟁사들보다 한 발 앞서면서도 자본지출로 재정을 고갈시키지 않았다. 올해 계획된 자본적지출은 예상 매출의 23%에 불과해 동종 기업들보다 훨씬 낮은 수준이다.AI 투자를 위해 레버리지를 높이거나 다른 사업 기반이 부족한 기업들은 더 취약하다. 오라클, 코어위브, 그리고 어느 정도는 메타 같은 기업들은 AI 투자 수익이 기대에 미치지 못할 경우 인텔과 같은 조치를 취해야 할 수도 있다.<The Wall Street Journal기사를 바탕으로 작성했습니다>[Compliance Note]• 셀스마트의 모든 게시글은 참고자료입니다. 최종 투자 결정은 신중한 판단과 개인의 책임 하에 이루어져야함을 알려드립니다.• 게시글의 내용은 부정확할 수 있으며, 매매에 따른 수익과 손실은 거래 당사자의 책임입니다.• 코어16은 본 글에서 소개하는 종목들에 대해 보유 중일 수 있으며, 언제든 매수 또는 매도할 수 있습니다.

중립

NONE

종목 없음

박재훈투영인

·

1주 전

0

0

추수감사절 이후 S&P500지수는 어떻게 될까요?

지난 35년간(1990-2024년) 추수감사절 전후 10거래일 동안 S&P 500 지수의 움직임을 분석한 결과, 흥미로운 패턴이 발견된다.[그래프 4: 추수감사절 전후 S&P 500 수익률 분석 (1990-2024)]추수감사절 이전 10거래일: 강력한 상승 편향추수감사절 이전 10거래일 동안 S&P 500은 평균 0.38% 상승했으며, 35년 중 26번(74.3%)이 상승했다. 이는 4번 중 3번꼴로 상승한다는 의미로, 주식시장의 뚜렷한 계절성을 보여준다. 수익률 범위는 최저 -6.89%(2011년)에서 최고 +4.85%(1998년)까지 분포했다.더 장기적인 데이터를 살펴보면, 1928년 이후 추수감사절 주간 자체만으로도 S&P 500은 60%의 확률로 상승했으며, 평균 수익률은 0.28%로 일반 주간 평균(0.14%)의 두 배에 달한다. 특히 대통령 선거년도에는 이 패턴이 더욱 강화되어 75%의 확률로 상승하고 평균 수익률은 0.88%에 이른다.흥미롭게도 추수감사절 전 수요일은 평균 0.37% 상승하며 67.4%의 승률을 기록해 추수감사절 전후 기간 중 가장 강세를 보이는 날이다. 이는 장기 휴일을 앞둔 투자자들의 낙관적 포지셔닝을 반영한다.추수감사절 이후 10거래일: 변동성 증가추수감사절 이후 10거래일 동안은 평균 0.52% 상승했지만, 승률은 60.0%(35년 중 21번)로 낮아진다. 이는 추수감사절 이전보다 방향성이 덜 일관적이며 변동성이 크다는 것을 의미한다. 수익률 범위는 최저 -3.97%(2002년)에서 최고 +6.39%(2007년)까지 나타났다.뱅크오브아메리카의 기술적 분석가 Stephen Suttmeier는 추수감사절 다음 주에 역사적으로 "소화(digestion)" 패턴이 나타나며, S&P 500이 67%의 확률로 평균 1.12% 하락 한다고 분석했다. 하지만 그는 이러한 조정이 오히려 연말 랠리를 앞둔 매수 기회가 될 수 있다고 제안한다.확장된 시즌 효과: 연말까지의 강세추수감사절부터 연말까지의 더 긴 기간을 살펴보면 시즌 효과가 더욱 명확해진다. 지난 20년간(2004-2023) 추수감사절부터 연말까지 S&P 500은 15번 상승하고 5번만 하락했다. 최대 상승은 2011년 8.3%, 최대 하락은 2018년 5.4%였다.추수감사절부터 신년까지 약 5주간 평균 수익률은 1.46%이며, 주식이 상승한 확률은 거의 75%에 달한다. 이는 단순한 우연이 아닌 구조적 패턴으로 볼 수 있는 통계적 유의성을 갖는다.산타 랠리(Santa Claus Rally)와의 연계추수감사절 시즌 효과는 곧바로 이어지는 "산타 랠리"와 밀접하게 연결된다. 산타 랠리는 1972년 Yale Hirsch가 Stock Trader's Almanac에서 처음 명명한 현상으로, 전통적으로 12월 마지막 5거래일과 1월 첫 2거래일을 의미한다.1950년 이후 이 7일간 S&P 500은 평균 1.3% 상승했으며 79%의 확률로 양의 수익률을 기록했다. 나스닥 종합지수는 이보다 더 강한 성과를 보여 1971년 이후 평균 3.1% 상승했다. 최근에는 산타 랠리가 11월 25일부터 시작되는 "확장된 산타 랠리"로 변화하고 있으며, 이 기간 동안 S&P 500의 평균 수익률은 2.6%로 두 배 증가했다. 이는 투자자들이 시즌 효과를 "선행 매수(front-run)"하려는 경향을 반영한다.2025년 현황과 시사점올해의 경우, 추수감사절 이전 10거래일 동안 S&P 500은 -0.51% 하락했다. 이는 역사적 평균(+0.38%)과 높은 승률(74.3%)에 비춰볼 때 다소 이례적인 모습이다.2024년 12월 전체로 보면 S&P 500은 2.4% 하락하여 2015년 이후 처음으로 산타 랠리가 실패했다. 연준의 매파적 금리 정책 신호, 예상보다 적은 2025년 금리 인하 시사, 그리고 역사적 평균을 웃도는 밸류에이션이 주요 원인으로 작용했다.그럼에도 불구하고 2023년에도 산타 랠리가 나타나지 않았지만 2024년 S&P 500은 약 28% 상승했다. 이는 단기 시즌 패턴의 실패가 반드시 장기 시장 성과를 좌우하지는 않는다는 점을 시사한다.결론: 패턴은 보장이 아닌 확률역사적 데이터는 추수감사절 시즌과 연말 기간이 주식시장에 대체로 우호적이라는 강력한 증거를 제공한다. 하지만 Yale Hirsch의 유명한 격언처럼 "산타가 오지 않으면, 곰들이 브로드와 월가로 올 수 있다"는 점도 명심해야 한다.통계적 패턴은 확률이지 보장이 아니다. 매년 다른 거시경제적 요인, 정책 변화, 밸류에이션 수준이 작용하며, 과거의 성과가 미래를 보장하지는 않는다. 그럼에도 불구하고 70년 이상 지속된 이 계절적 패턴은 시장 참여자들의 행동 패턴과 구조적 요인이 만들어낸 실재하는 현상으로 보이며, 투자 전략 수립 시 참고할 만한 가치가 있다.[Compliance Note]• 셀스마트의 모든 게시글은 참고자료입니다. 최종 투자 결정은 신중한 판단과 개인의 책임 하에 이루어져야함을 알려드립니다.• 게시글의 내용은 부정확할 수 있으며, 매매에 따른 수익과 손실은 거래 당사자의 책임입니다.• 코어16은 본 글에서 소개하는 종목들에 대해 보유 중일 수 있으며, 언제든 매수 또는 매도할 수 있습니다.

중립

NONE

종목 없음

박재훈투영인

·

1주 전

0

0

Google의 반격이 시작됐다: Nvidia 없이도 AI가 된다

핵심 요약현재 상황은 두 가지 축으로 정리할 수 있다. 첫째, Gemini 3는 AI 애플리케이션 레벨의 판도 변화를 의미한다. 둘째, Nvidia는 여전히 인프라 레벨의 절대강자이나, 구조적 리스크가 점차 숫자로 가시화되기 시작하는 구간에 진입했다.본 리포트는 실제 자료를 기반으로 작성된 투자전략용 분석이다. 1. 현실 점검: 현재 확인된 사실 Gemini 3의 실제 포지션Google은 2025년 11월 Gemini 3 패밀리를 공식 발표하며 이를 "가장 지능적인 모델 패밀리"로 정의했다. 이 모델은 에이전트 워크플로, 자율 코딩, 복잡한 멀티모달 작업에 최적화되어 있다.DeepMind 자료에 따르면, Gemini 3 Pro는 Gemini 2.5 Pro 대비 코드 및 추론 벤치마크에서 50% 이상 개선된 성능을 달성했다. JetBrains 등 개발툴 업체들은 실제 코딩 업무에 투입 가능한 수준이라고 평가한다.Google이 블로그와 개발자 문서에서 반복적으로 강조하는 핵심 포인트는 "agent-first"와 "Google 생태계 통합"이다. 이는 모델 자체의 성능보다 Android, Chrome, Workspace, Search, Cloud 전반에 긴밀하게 통합하여 사용량, 데이터, CAPEX를 전부 Google 내부 순환 구조로 가져가겠다는 전략을 의미한다.Gemini 3는 TPU 스택의 쇼케이스Gemini 3를 뒷받침하는 인프라는 Google TPU 5p 및 6세대(Trillium) 이후 라인업이다. TPU v5p는 v4 대비 최대 2.8배 빠른 성능과 2.1배 개선된 비용 효율성을 보이는 것으로 평가된다. Trillium(6세대 TPU)은 현재 미리보기 단계에서 H100/H200급과 대등한 수준의 트레이닝 및 인퍼런스 성능을 목표로 하고 있으며, Google은 이를 자사 "AI Hypercomputer" 아키텍처 내에서 제공 중이다.최근 분석 자료에서는 TPU 7세대(가칭 Ironwood 등)가 Blackwell급 성능과 효율에 근접했다는 주장까지 제기되고 있다. 결론적으로, Gemini 3의 기술적 성공은 TPU 스택의 상업적 정당화를 의미하며, 이것이 Nvidia에 대한 실질적 위협 요인으로 작용한다.Nvidia의 현재 실적2025년 10월 기준 Nvidia의 분기 매출은 570억 달러이며, 이 중 데이터센터 부문이 512억 달러로 전년 대비 66% 성장했다. 영업이익률은 업계 최고 수준을 기록하고 있다. GAAP 기준 총마진은 73~75% 구간에 위치하며, 대부분이 데이터센터 GPU 및 시스템에서 창출된다. AI GPU 시장 점유율은 여전히 94~97% 수준으로 추정된다.다만 중국 시장은 규제로 인해 사실상 매출이 제로에 가까운 상태다. 과거 데이터센터 매출의 20~25%까지 차지하던 시장이 소멸된 것이다.수치만 놓고 보면 아직 "황제의 전성기"에 해당한다. 핵심 질문은 이 구조가 향후 5~10년간 유지될 수 있느냐이다.2. 구조적 변화: Hyperscaler 커스텀 칩 vs Nvidia빅테크의 공통된 움직임2025년 AI 인프라 지형을 정리하면 다음과 같다.Google은 TPU v5p 및 v6(Trillium) 기반의 Gemini 3와 Cloud 통합을 추진 중이다. Amazon은 Trainium 및 Inferentia 3세대를 통해 인퍼런스 비용 최대 50% 절감을 목표로 한다. Microsoft는 Azure 최적화를 위한 Maia 커스텀 AI 칩을 개발 중이며, Meta는 MTIA v2를 통해 추천, 광고, 경량 LLM 인퍼런스에 특화된 솔루션을 구축하고 있다.컨설팅 및 리서치 업계의 공통된 메시지는 "모든 hyperscaler가 Nvidia 의존도를 축소하기 위해 커스텀 칩 비중을 확대하고 있다"는 것이다. 2030년경 ASIC(커스텀 칩) 비중이 AI 가속기 매출의 13~15% 수준으로 확대될 것으로 추정된다.결론적으로 Gemini 3는 "Nvidia 없이도 SOTA(State-of-the-Art) 모델을 개발하고 서비스할 수 있다"는 공개적 시연이다. 이는 다른 클라우드 및 플랫폼 사업자들의 커스텀 칩 투자를 정당화하는 심리적 기준점 역할을 수행한다.시장 규모와 점유율 침식 속도AI 가속기 시장은 2024년 1,400억 달러에서 2030년 4,400억 달러 수준으로 성장할 전망이다. 연평균 성장률(CAGR)은 25~30%대로 예상된다.여러 리포트를 종합하면, 2030년에도 Nvidia가 AI GPU 시장의 70~80%를 유지할 것으로 보이나, 전체 AI 가속기 시장(ASIC 포함) 기준으로는 Nvidia 비중이 점진적으로 60%대까지 하락할 수 있다는 전망이 우세하다.시장 점유율 시나리오를 단순화하면 다음과 같다. 2025년에는 Nvidia 90%, ASIC 7%, 기타 3%로 추정되며, 2030년 베이스 시나리오에서는 Nvidia 75%, ASIC 17%, 기타 8%로 변화할 것으로 예상된다. 정교한 예측은 아니나 방향성은 이 추세에 부합한다.3. Gemini 3가 Nvidia 비즈니스 모델에 미치는 영향매출 vs 마진: 어떤 축이 먼저 훼손되는가Nvidia 입장에서 리스크는 두 가지로 구분해야 한다. 첫째는 볼륨(매출) 리스크이고, 둘째는 마진(가격 및 구조) 리스크이다. 현재 데이터에 따르면 AI 칩 시장은 2030년까지 3배 이상 성장할 전망이다. 일부 애널리스트는 2030년 Nvidia AI 칩 매출을 2,620억 달러까지 전망한다. 이는 2024년 약 1,000억 달러 대비 2.6배 수준이다.따라서 현실적인 베이스 케이스는 볼륨은 증가하되 점유율은 하락하는 구조이다. 이 경우 매출 성장률은 둔화되지만 절대 매출은 계속 증가할 수 있다.2025년 AI 관련 매출 1,000억 달러를 가정할 때 시나리오별 2030년 전망은 다음과 같다. Bull 케이스(지배력 유지)에서는 3,600억 달러, Base 케이스(점유율 일부 희석, AI CAPEX 지속 증가)에서는 2,500억 달러, Bear 케이스(커스텀 ASIC 확산, 중국 규제, Gemini 3 계열 성공)에서는 1,750억 달러로 추정된다.베이지안(Bayesian) 관점에서 현재 정보 세트 기준으로 Base 50%, Bull 25%, Bear 25% 정도의 확률 분포를 부여하는 것이 합리적이다.마진 압박의 메커니즘Gemini 3와 TPU 스택이 Nvidia 마진을 압박하는 구체적 경로는 다음과 같다.첫째, Hyperscaler들은 이제 Nvidia에게 "자체 칩과 Gemini 3급 모델을 보유하고 있으니, 더 높은 가격을 받으려면 성능 및 효율 격차를 확실히 입증하라"고 요구할 수 있는 협상력을 확보했다.둘째, 중국 매출 20~25%가 제로로 소멸된 상황에서 잔여 시장(미국, 유럽, 기타)에 대한 의존도와 가격 협상력이 동시에 부담으로 작용한다.셋째, 커스텀 ASIC 비중이 2030년에 15% 수준에 도달하면, Nvidia는 시장 전체 성장 덕분에 매출은 증가하겠으나 hyperscaler의 단가 인하 압력을 회피하기 어렵다는 것이 월가의 기본 시나리오이다.여기에 DeepSeek/R1 등 중국발 저비용 훈련 사례들이 "GPU 사용량 최적화와 저가 하드웨어 조합"의 실현 가능성을 입증하면서, 투자자들 사이에 "Nvidia tax"라는 개념이 각인되었다.투자 전략: Nvidia vs Alphabet vs AI 인프라 체인Nvidia (NVDA): 여전한 왕좌, 그러나 경기장이 변화하는 구간롱 포지션 논리Nvidia는 여전히 AI GPU의 사실상 표준이며, CUDA 생태계의 lock-in 효과는 건재하다. 데이터센터 매출 성장률은 둔화 조짐이 있으나, 이미 분기 500억 달러를 돌파한 절대 규모 자체가 다른 차원이다. 빅테크의 커스텀 칩조차 초기 학습 및 최신 대형 모델에서는 여전히 Nvidia를 병행 사용한다. 엔터프라이즈, 소버린 AI, 국가 단위 프로젝트는 CUDA 의존도가 높은 상태를 유지하고 있다.리스크 요인중국 매출이 제로에 수렴하며 규제 리스크가 상수화되었다. Gemini 3와 TPU, Trainium, Maia, MTIA 등 hyperscaler 내재화로 인해 가장 중요한 고객들이 점진적으로 자체 칩으로 이동하는 구조가 형성되고 있다. AI 버블 논쟁도 주시해야 한다. Scaling law 한계와 CAPEX 피크아웃(2026년 전후)이 동시에 발생할 경우 멀티플 디레이팅이 급격히 진행될 수 있는 구간이다.전략 제안단기(6~12개월) 관점에서는 모멘텀과 실적이 여전히 롱 포지션에 유리하다. 다만 AI CAPEX 피크아웃, 규제, 커스텀 칩 관련 뉴스가 나올 때마다 변동성이 과대해질 수 있다. 따라서 현물 롱에 170~180달러 근처 풋옵션 헤지를 조합하는 "롱 + 테일 리스크 헤지" 구성이 합리적이다.중기(1~3년) 관점에서는 포트폴리오 내 "AI 인프라 순수 플레이" 비중을 점진적으로 축소하고, AI CAPEX 수혜를 Broadcom, TSMC, HBM 공급사, AI 전력/쿨링/데이터센터 REIT 등으로 분산하는 방향이 바람직하다.핵심은 Nvidia를 시총과 밸류에이션의 중심축(anchor)으로 유지하되, Gemini 3와 커스텀 ASIC이 야기하는 구조적 리스크가 현재 주가에 완전히 반영된 것으로 간주하지 않는 것이다.Alphabet (GOOGL): Gemini 3의 직접 수혜주투자 포인트Gemini 3는 단순한 모델 출시가 아니다. Search, Ads, Cloud, Android, Workspace 전체에 통합되는 "AI 레벨업 레이어"로 기능한다. TPU 스택이 성숙해질수록 Google Cloud의 마진 구조가 개선된다. 자체 칩 사용으로 비용이 절감되며, AI 워크로드의 "비Nvidia화"가 가속된다.리레이팅 논리광고 및 검색 부문은 Gemini 기반 재설계를 통해 클릭률(CTR) 및 전환율 개선이 기대된다. Cloud 부문은 TPU와 Gemini 번들로 차별화된 AI 인프라 패키지를 제공한다. 장기적으로는 "TPU CAPEX = Google이 내재화한 Nvidia 마진"이 되는 구조가 형성된다.전략 제안Nvidia 구조 리스크에 대한 자연스러운 헤지 롱으로 GOOGL을 편입하는 구성이 적절하다. 비중 예시로는 AI 인프라/플랫폼 바스켓 내에서 NVDA 40~50%, GOOGL 25~30%, 나머지 20~35%를 AMD, AVGO, TSMC 등으로 분산 배분하는 방안이 있다.기타 인프라 체인: Nvidia 리스크의 간접 수혜주AMD (MI300/MI400)AMD는 H100 대비 특정 워크로드에서 30% 낮은 비용과 메모리 대역폭 우위를 바탕으로 점유율 10~15%까지 확대가 현실적으로 가능하다는 평가를 받고 있다. Nvidia에서 이탈한 수요와 커스텀 칩 사이의 틈새 시장을 공략하는 구조이다.Broadcom (AVGO), TSMC (TSM)커스텀 ASIC 증가는 GPU 공급자만큼이나 파운드리 및 ASIC 설계사에 호재로 작용한다. "Nvidia vs TPU" 경쟁이 심화될수록 그 하단에서는 "누가 더 많은 실리콘을 생산하는가"가 중요해지므로, TSM과 AVGO는 메타 레벨의 수혜주로 분류된다.AI 인프라 ETF / 바스켓개별 종목 리스크(규제, 경쟁, 실적 변동성)를 줄이고 CAPEX 전체 성장에 베팅하는 수단으로 활용할 수 있다. BOTZ, SOXX, SMH 등과 함께 데이터센터, 전력, 리츠까지 포함한 바스켓도 고려 대상이다.5. 투자 전략 요약Gemini 3를 Nvidia 관점에서 해석하면 다음과 같이 정리할 수 있다. "단기 실적에는 영향을 미치지 않으나, 3~7년 시계에서 Nvidia의 가격 결정력과 마진을 점진적으로 잠식하는 게임의 시작"이다.이 전제 하에 전략을 재구성하면 다음과 같다.Nvidia기본 포지션은 롱을 유지한다. 다만 레버리지 롱이나 콜 매수 중심 구조는 점진적으로 축소하고, 현물 롱에 OTM 풋 헤지를 조합하여 테일 리스크를 관리한다. 밸류에이션은 2025~26년 EPS/FCF 기준 고P/E를 "AI 인프라 콜옵션 프리미엄"으로 인정하되, 커스텀 ASIC 점유율과 중국/규제 헤드라인에 따라 멀티플 디레이팅(예: P/E 45배에서 30대 후반)을 항상 염두에 둔다.AlphabetGemini 3와 TPU의 성공은 Nvidia에게는 위협이나, Alphabet에게는 광고, Cloud, 인프라 마진 개선이라는 복합 호재이다. Nvidia 롱의 구조적 리스크를 동일 섹터 내에서 자연스럽게 상쇄하는 롱 포지션으로 기능한다.기타 체인 (AMD, AVGO, TSM 등)"Nvidia 독점이 붕괴되는 시나리오"를 공포가 아닌 알파 소스로 전환하는 포지션이다. 커스텀 칩 비중이 상승할수록 Nvidia는 부정적 영향을, Broadcom/TSMC/파운드리는 긍정적 영향을 받는 구조를 감안하여 비중을 조절한다.리스크 관리모니터링 포인트는 다음과 같다. 빅테크 CAPEX 가이던스(Google, Amazon, Microsoft, Meta), TPU/Trainium/Maia 등 커스텀 칩 로드맵 업데이트, 중국 및 수출규제 헤드라인, AI 버블/Scaling law 한계 관련 리서치와 시장 반응이다. 가격 측면에서는 NVDA 급락 구간(예: -20% 이상 이벤트) 발생 시 "구조적 스토리가 훼손되었는지" 또는 "커스텀 칩/버블 뉴스에 시장이 과민 반응한 것인지"를 구분하여 대응한다.결론Gemini 3는 "Nvidia 종말 시나리오"가 아니다. 이는 "Nvidia 초과이익을 점진적으로 축소하는 커스텀 실리콘 시대의 개막"으로 해석해야 한다.따라서 투자 전략도 NVDA 올인 대 NVDA 제로와 같은 극단적 선택이 아니라, Nvidia를 중심축으로 유지하면서 Alphabet, 커스텀 ASIC 관련주, 파운드리, AI 인프라 바스켓으로 구조적 리스크를 흡수하는 포트폴리오 재설계가 합리적이다.이것이 현재 데이터와 구조를 기준으로 도출한 냉정한 최선의 견해이다.참고문헌[1] Google Blog - Gemini 3 공식 발표 [2] Google DeepMind - Gemini 3 모델 사양 [3] Google Cloud - TPU v5p 및 AI Hypercomputer [4] Google Cloud - Trillium 6세대 TPU 미리보기 [5] UncoverAlpha - Google TPU 분석 [6] NVIDIA Investor Relations - 2026 회계연도 3분기 실적 [7] NVIDIA Newsroom - 분기 실적 발표 [8] Economy - AI 칩 시장 점유율 분석 [9] Tom's Hardware - Nvidia 중국 시장 점유율 하락 [10] Googlu AI - 2025년 AI 트렌드 [11] Tom's Hardware - AI 가속기 경쟁 [12] OpenTools - AI 칩 경쟁 분석 [13] Nasdaq - Nvidia와 Broadcom ASIC 경쟁 [14] Mordor Intelligence - AI 가속기 시장 전망 [15] Barron's - Nvidia AI 칩 매출 전망 [16] Omdia - AI 데이터센터 칩 시장 전망 [17] The Guardian - Nvidia 실적과 DeepSeek [18] Windows Central - Nvidia AI 지배력 분석 [19] Aranca - 커스텀 AI 칩의 부상 [20] Medium - ASIC 혁명의 숨은 승자[Compliance Note]• 셀스마트의 모든 게시글은 참고자료입니다. 최종 투자 결정은 신중한 판단과 개인의 책임 하에 이루어져야함을 알려드립니다.• 게시글의 내용은 부정확할 수 있으며, 매매에 따른 수익과 손실은 거래 당사자의 책임입니다.• 코어16은 본 글에서 소개하는 종목들에 대해 보유 중일 수 있으며, 언제든 매수 또는 매도할 수 있습니다.

매수

GOOGL

Alphabet Class A

박재훈투영인

·

1주 전

0

0

구인공고(Job Vacanies) 숫자의 함정: 왜 연준이 노동시장을 잘못 읽었나

베버리지 곡선의 예측력: 구인공고 유형이 통화정책에 중요한 이유수십 년간 경제학자들과 정책 입안자들은 베버리지 곡선(Beveridge Curve: 구인공고와 실업률 간의 역(-)의 관계를 보여주는 그래프)을 노동시장 긴축도를 가늠하는 간편한 지표로 활용해왔다.구인공고가 증가하고 실업률이 하락하면 노동시장이 타이트하다고 판단한다.구인공고가 감소하고 실업률이 상승하면 노동시장에 여유(slack)가 있다고 본다.이 단순한 관계는 오랫동안 중앙은행이 경제가 완전고용에 근접했는지, 노동시장이 인플레이션에 얼마나 압력을 가할지 판단하는 데 도움을 주었다. 그러나 최근 몇 년간 베버리지 곡선이 이동하고 평탄화되면서 해석이 점점 어려워지고 있다.변화하는 베버리지 곡선역사적으로 베버리지 곡선은 경기 사이클 전반에 걸쳐 안정적인 패턴을 그렸다. 동일한 곡선을 따라 위아래로 움직이며 시간이 지나면서 점진적으로만 변화했다. 그러나 2010년대 중반 이후—특히 코로나19 팬데믹 발생 이후—데이터의 양상이 크게 달라졌다. 구인공고 수는 사상 최고치로 치솟았으나, 실업률과 실업자의 취업 건수는 거의 변하지 않았다.전통적인 모델에 따르면, 이러한 패턴은 매칭 효율성(matching efficiency)—기업과 구직자가 서로를 찾는 능력—의 급격한 저하를 의미한다. 그러나 이 설명은 설득력이 떨어진다. 채용 기술과 온라인 구직 플랫폼은 악화되기는커녕 개선되었다. 설문조사 데이터 역시 재직자들의 구직 활동이 여전히 활발함을 보여준다.그렇다면 매칭 과정이 붕괴되지 않았는데, 구인공고의 급증은 무엇으로 설명할 수 있는가?두 가지 유형의 구인공고안톤 체레무킨(Anton Cheremukhin)과 파울리나 레스트레포-에차바리아의 최근 워킹페이퍼는 더 단순한 해답을 제시한다. 모든 구인공고가 동일하지 않다는 것이다. 기업들은 서로 다른 이유로 채용공고를 낸다. 일부 기업은 실업자를 채용하려 하고, 다른 기업은 이미 직장이 있는 근로자를 스카우트(poaching)하려 한다.이 두 유형의 구인공고는 노동시장에 매우 다른 함의를 갖는다:실업자 대상 구인공고는 새로운 취업 기회를 창출하며 실업률에 영향을 미친다.스카우트 목적 구인공고는 대부분 기업 간 인력 재배치에 그치며 총 고용을 변화시키지 않는다.공식 통계처럼 이 두 유형의 구인공고를 합산할 경우, 총 구인공고의 변화가 노동시장 여유도에 대해 많은 것을 말해주지 못할 수 있다.구인공고 데이터의 재평가두 유형의 구인공고를 분리하는 "이중 구인(dual-vacancy)" 모델은 이러한 수수께끼 같은 데이터를 설명하는 데 도움이 된다. 체레무킨과 레스트레포-에차바리아가 1978년부터 2024년까지의 미국 노동시장 데이터를 사용해 이 모델을 추정한 결과, 두 가지 발견이 두드러진다:2010년 이후 총 구인공고의 급증은 거의 전적으로 스카우트 목적 구인공고에 기인한다. (아래 그래프 참조) 실업자를 대상으로 한 구인공고는 훨씬 적고 훨씬 안정적이다.스카우트 목적 구인공고와 실제 이직(job-to-job moves) 간의 연관성이 약하다. 기업들이 훨씬 더 많은 스카우트 공고를 내고 있음에도 재직자들의 이직률은 거의 증가하지 않는다. 이는 많은 공고가 실제 채용 활동과 연결되지 않음을 시사하며, "유령 채용공고(ghost jobs)"—즉각적인 채용 의도 없이 열어두는 공고—에 관한 데이터와 일치한다.통화정책에 대한 시사점통화정책 입안자들에게 이러한 구분은 중요하다. 연준(Federal Reserve)과 다른 중앙은행들은 종종 구인-실업 비율(V/U ratio)을 노동시장 긴축도의 지표로 사용한다. 최근 몇 년간 이 비율은 사상 최고치를 기록하며 과열된 노동시장을 시사했고, 임금 상승 압력에 대한 우려를 불러일으켰다.그러나 구인공고 증가의 상당 부분이 스카우트나 유령 공고를 반영한다면, 높은 V/U 비율은 실제 노동시장 긴축도를 과대평가할 수 있다. 정책 입안자들은 실제보다 임금과 물가에 더 큰 압력이 있다고 추론할 수 있다.이러한 관점은 또한 구인공고가 높은 수준을 유지했음에도 불구하고 최근 몇 년간 실업률이 완만하게만 하락하고 임금 상승률이 예상보다 빠르게 둔화된 이유를 설명할 수 있다. 총 구인공고 데이터가 실업자에 대한 수요가 얼마나 강한지를 과대 표시했기 때문이다.분절된 노동시장더 넓은 교훈은 노동시장이 분절되어 있다는 것이다. 근로자들 사이뿐만 아니라 기업들과 그들의 채용 전략 사이에서도 마찬가지다. 이미 취업한 근로자를 놓고 경쟁하는 기업들은 인력을 확충하려는 기업들과는 다른 유인에 반응한다.스카우트 목적 구인공고의 비중이 높을 때, 총 구인공고의 변화는 신규 일자리 창출보다는 이직과 대체 채용을 반영할 수 있다. 이러한 환경에서 구인공고 감소는 실업률에 완만한 영향만 미칠 수 있고, 구인공고 증가가 과열을 신호하지 않을 수 있다.정책 입안자들은 무엇을 주시해야 하는가?총 구인공고가 신뢰할 수 없는 지표라면, 어떤 지표가 노동시장 여유도를 더 잘 포착할 수 있는가?한 가지 방법은 실업자의 취업 건수에 초점을 맞추는 것이다(실직자들이 얼마나 빨리 일자리를 찾는지에 대한 직접적인 측정치다. 또 다른 방법은 실업자를 대상으로 한 구인공고의 비중을 추정하는 것이다).고용과 인플레이션 역학에 가장 관련 있는 유형의 공고다. 이전 블로그 포스트에서는 실업자 대상 구인공고로 한정하여 재구성한 베버리지 곡선이 2023년 연준이 평균 이상의 실업률 상승 위험 없이 긴축을 지속할 수 있는지 가늠하는 데 어떻게 사용될 수 있는지 보여주었다.보다 일반적으로, 구인공고 데이터를 해석할 때는 기업들이 어떤 유형의 근로자를 채용하려 하는지 이해하는 것이 필요하다. 동일한 수의 구인공고도 그 구성에 따라 매우 다른 노동시장 상황을 반영할 수 있다.베버리지 곡선의 재고찰구인공고를 유형별로 분리하면 베버리지 곡선은 전통적인 형태를 되찾는다. 명백한 붕괴는 효율성의 갑작스러운 상실이 아니라 구인공고 구성의 변화에서 비롯된 것이다.이 통찰은 최근 노동시장 논쟁을 새롭게 조명한다. 2010년대 중반 이후, 특히 팬데믹 이후 구인공고의 증가는 일반적인 노동력 부족보다는 스카우트에 대한 관심 증가를 반영한다. 이 두 가지 동기를 혼합하는 총 구인공고 지표는 잡음이 많고 잠재적으로 오해를 불러일으키는 신호가 되었다.결론구인공고는 한때 노동시장 긴축도의 신뢰할 수 있는 바로미터 역할을 했다. 오늘날 구인공고는 더 복잡한 이야기를 들려준다. 구인공고의 크고 증가하는 비중이 이미 취업한 근로자를 대상으로 하거나 비활성 공고를 나타낸다. 그 결과, 구인-실업 비율은 이제 실업자들에게 노동시장이 실제로 얼마나 타이트한지를 과대 표시하고 있다.통화정책 입안자들에게 주는 함의는 구인공고만으로는 더 이상 믿을 만한 지침이 되지 않는다는 것이다. 노동시장 상황을 이해하려면 구인공고의 원시 숫자를 넘어 그 공고의 성격과 목적까지 살펴봐야 한다. 베버리지 곡선은 여전히 중요하지만, 모든 구인공고가 실제 채용 기회를 의미하지 않는다는 점을 인식할 때만 그러하다.<출처:stlouisfed.org>[Compliance Note]• 셀스마트의 모든 게시글은 참고자료입니다. 최종 투자 결정은 신중한 판단과 개인의 책임 하에 이루어져야함을 알려드립니다.• 게시글의 내용은 부정확할 수 있으며, 매매에 따른 수익과 손실은 거래 당사자의 책임입니다.• 코어16은 본 글에서 소개하는 종목들에 대해 보유 중일 수 있으며, 언제든 매수 또는 매도할 수 있습니다.

중립

NONE

종목 없음

박재훈투영인

·

1주 전

0

0

모닝스타가 분석한 주요 기술주 실적 현황

11월 19일 엔비디아(NVDA) 실적 발표를 끝으로 빅테크 어닝 시즌이 마무리되었으며, 시장의 평가는 확연히 엇갈리고 있다. 특히 인공지능(AI) 붐에 대한 시각이 양분된 모습이다.기술주 전반의 매도세 속에서도 일부 종목은 선전했다. 알파벳(GOOGL)은 강력한 AI 모멘텀과 클라우드 성장에 힘입어 실적 발표 이후 8% 상승했다. 반면 메타 플랫폼스(META)는 AI 프로젝트에 대한 막대한 지출 우려로 약 22% 급락하며 정반대의 결과를 보였다. AI 대장주 엔비디아는 월가의 기대를 충족하는 실적을 발표했음에도 다음 날 3% 하락했다.아래는 9개 주요 기술주(아마존(AMZN)처럼 공식적으로는 다른 섹터로 분류되는 종목 포함)의 실적 발표 이후 주가 흐름이다.[Compliance Note]• 셀스마트의 모든 게시글은 참고자료입니다. 최종 투자 결정은 신중한 판단과 개인의 책임 하에 이루어져야함을 알려드립니다.• 게시글의 내용은 부정확할 수 있으며, 매매에 따른 수익과 손실은 거래 당사자의 책임입니다.• 코어16은 본 글에서 소개하는 종목들에 대해 보유 중일 수 있으며, 언제든 매수 또는 매도할 수 있습니다.

중립

MSFT

Microsoft

+3

박재훈투영인

·

2일 전

샘 올트먼, 머스크의 SpaceX에 도전장…로켓 회사 인수 검토 보도에 우주 관련주 급등

중립

RKLB

Rocket Lab Usa Class A

+2

박재훈투영인

·

3일 전

S&P 500 최근 반등에서 기술주 소외

중립

NONE

종목 없음

박재훈투영인

·

4일 전

헤지펀드, 시장 로테이션 속 헬스케어주에 집중 매수

매수

LLY

Eli Lilly

+3

박재훈투영인

·

5일 전

성장을 위한 투자: 설비투자가 많다고 수익률이 좋아질까?

중립

NONE

종목 없음

박재훈투영인

·

5일 전

일본 금리 인상 신호, 미국 투자자들을 흔들다

매도

241180

TIGER 일본니케이225

박재훈투영인

·

1주 전

AI 투자에 중독된 미국 경제: 과잉투자의 위험과 경기침체 리스크

중립

NONE

종목 없음

박재훈투영인

·

1주 전

추수감사절 이후 S&P500지수는 어떻게 될까요?

중립

NONE

종목 없음

박재훈투영인

·

1주 전

Google의 반격이 시작됐다: Nvidia 없이도 AI가 된다

매수

GOOGL

Alphabet Class A

박재훈투영인

·

1주 전

구인공고(Job Vacanies) 숫자의 함정: 왜 연준이 노동시장을 잘못 읽었나

중립

NONE

종목 없음

박재훈투영인

·

1주 전

모닝스타가 분석한 주요 기술주 실적 현황

중립

MSFT

Microsoft

+3