샘 올트먼, 머스크의 SpaceX에 도전장…로켓 회사 인수 검토 보도에 우주 관련주 급등

샘 올트먼 OpenAI CEO가 일론 머스크의 SpaceX와 경쟁하기 위해 로켓 회사 인수 또는 파트너십을 검토해왔다는 월스트리트저널(WSJ) 보도가 나오면서, 우주 관련 종...

AI 버블론 어떻게 볼 것인가?

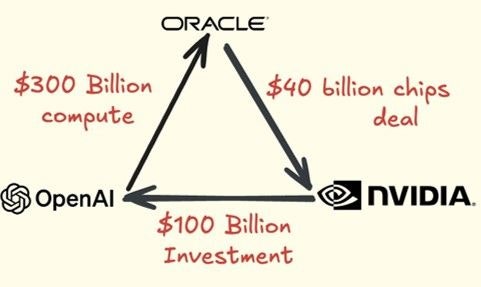

최근 AI 투자에 대한 버블론이 지속되고, 엔비디아 실적 발표를 앞두고 주식시장이 조정 국면을 거치고 있어, 이에 대한 생각을 정리해봄 AI 투자의 메기 역할, ...

S&P 500 최근 반등에서 기술주 소외

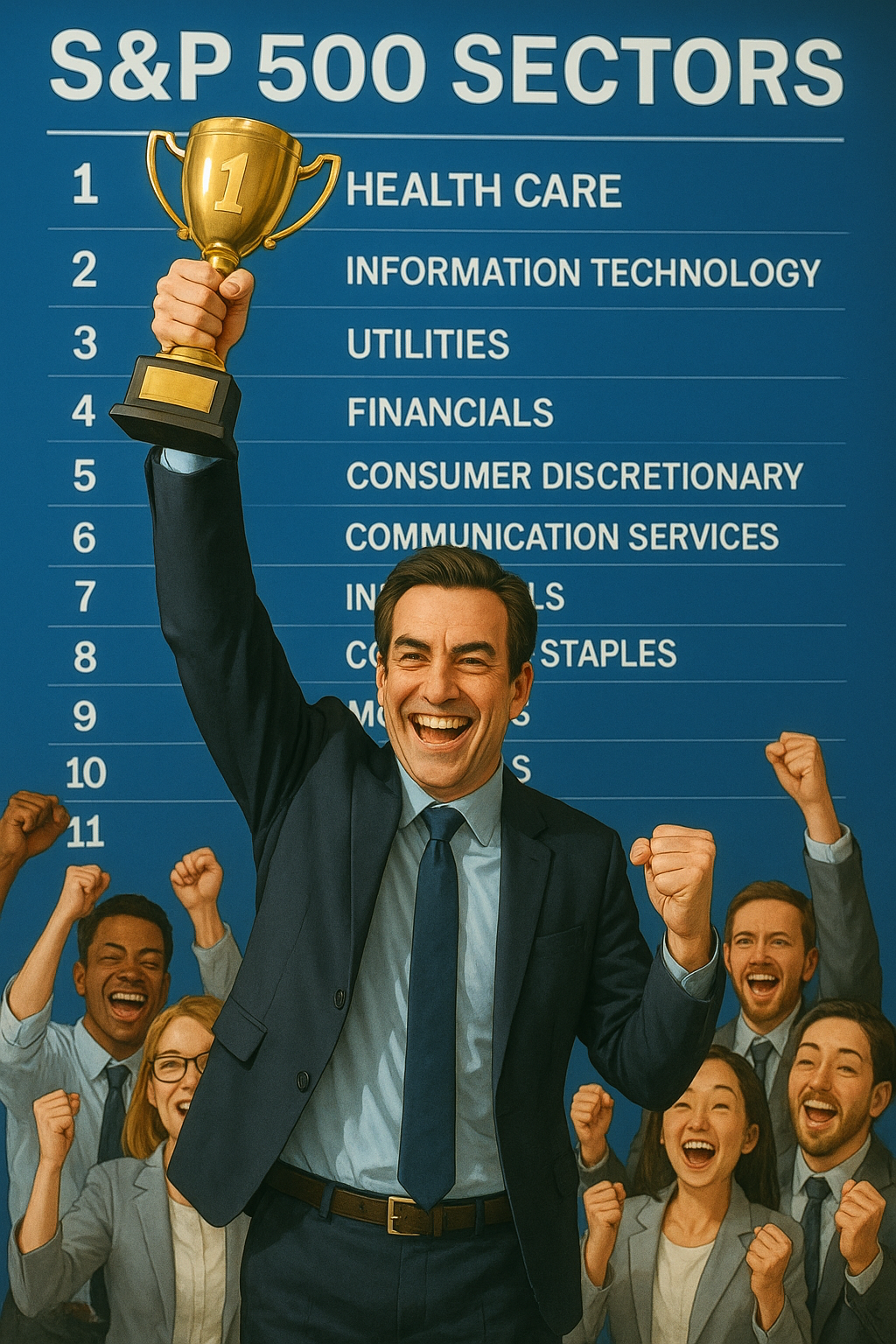

S&P 500 지수가 사상 최고치에 근접했으나, 이번에는 빅테크가 반등을 주도하지 않고 있다.Eli Lilly & Co., Cardi...

헤지펀드, 시장 로테이션 속 헬스케어주에 집중 매수

투자자들이 인공지능(AI) 주식에 대한 대규모 베팅을 재고하면서, 미국 증시의 방어적 섹터로의 로테이션이 이달 확실한 승자를 만들어냈다. 바로 헬스케어 기업들이다....

성장을 위한 투자: 설비투자가 많다고 수익률이 좋아질까?

설비투자 확대가 기업 성장에는 도움이 되지만, 주식 수익률 개선으로 이어지지는 않는 것으로 나타났다....

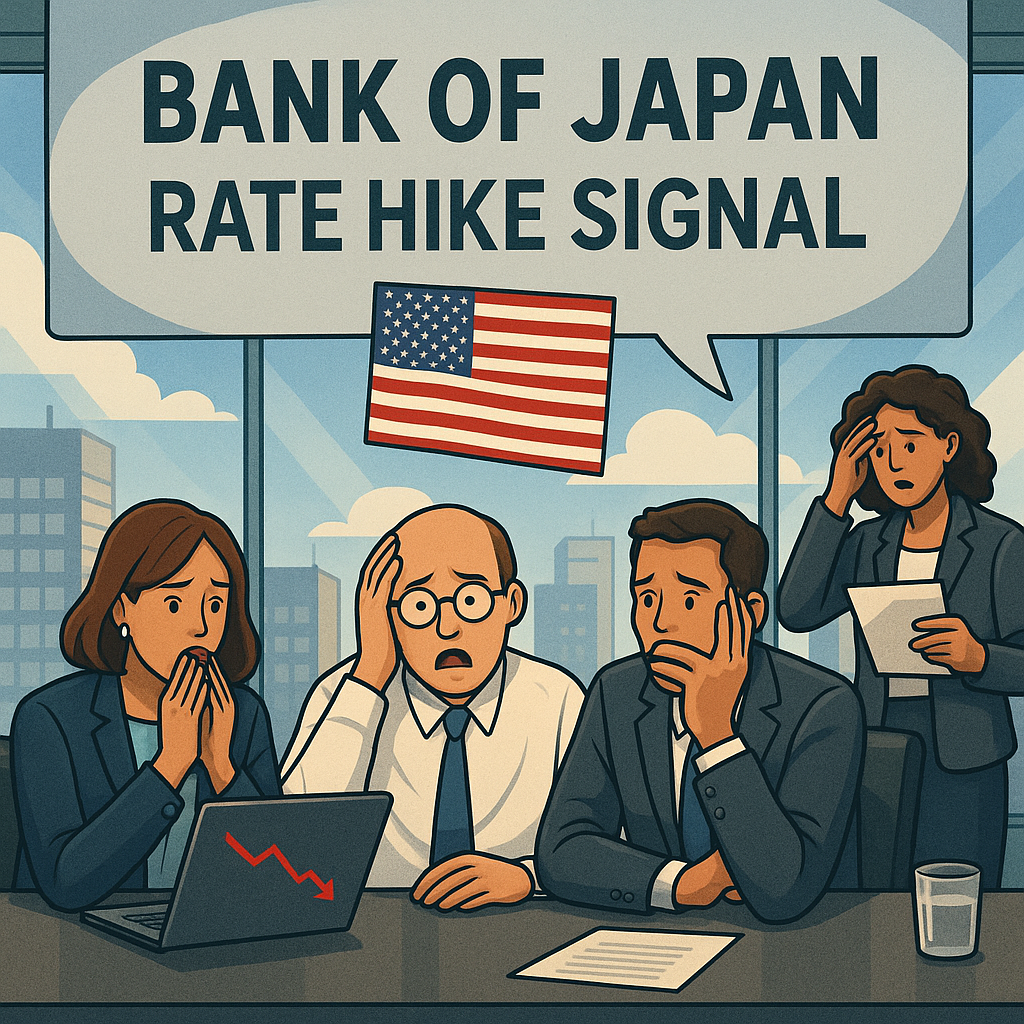

일본 금리 인상 신호, 미국 투자자들을 흔들다

BOJ 총재, 12월 금리 인상 가능성 시사 — 글로벌 채권시장 연쇄 반응...

AI 투자에 중독된 미국 경제: 과잉투자의 위험과 경기침체 리스크

AI 관련 투자와 주식시장 부(富)가 경제 성장을 견인하는 가운데, 붐이 붕괴할 경우 광범위한 경기침체로 이어질 수 있다는 우려가 커지고 있다...

테마 움직임을 쫓다 - 미국 시장이 움직이면 한국 시장도 뜬다(11/26)

최근 미국 시장이 주목하는 테마최근 1주일 간 미국 시장에서 주목 받고 있는 투자 테마를 제시한다. 국내 시장에...

Google의 반격이 시작됐다: Nvidia 없이도 AI가 된다

핵심 요약현재 상황은 두 가지 축으로 정리할 수 있다. 첫째, Gemini 3는 AI 애플리케이션 레벨의 판도 변화를 의미한다. 둘째...

구인공고(Job Vacanies) 숫자의 함정: 왜 연준이 노동시장을 잘못 읽었나

베버리지 곡선의 예측력: 구인공고 유형이 통화정책에 중요한 이유수십 년간 경제학자들...

모닝스타가 분석한 주요 기술주 실적 현황

11월 19일 엔비디아(NVDA) 실적 발표를 끝으로 빅테크 어닝 시즌이 마무리되었으며, 시장의 평가는 확연히 엇갈리고 있다. 특히 인공지능(AI) 붐에 대한 시각이 양분된 ...

Russell 2000 지수의 계절성 분석: 연말 랠리와 1월 효과

요약Russell 2000 지수는 미국 소형주 시장을 대표하는 벤치마크로서 뚜렷한 계절성(seasonality) 패턴을 보인다. 역...