Pacer Trendpilot US Large Cap ETF 분석

Pacer Trendpilot US Large Cap ETF PTLC는 세 가지 중 하나를 수행하는 지수를 따른다.

(1) S&P 500에 100% 투자하거나,

(2) S&P에 50%, 현금에 50% 투자하거나,

(3) 현금에 100% 투자한다.

무엇을 하는지는 S&P 500이 200일 이동평균(200 DMA)과 비교하여 어떻게 수행되는지에 따라 달라진다.

S&P가 연속 5 거래일 동안 200 DMA 아래로 종가하지 않을 때: 100% S&P 500

S&P가 연속 5 거래일 동안 200 DMA 아래로 종가할 때:50% S&P 500/ 50% 현금

S&P가 연속 5 거래일 동안 200 DMA 아래로 종가하고, 200 DMA가 5 거래일 전보다 낮을 때:100% 현금

(S&P 500이 200 DMA의 플러스 또는 마이너스 20% 내에 있는지 여부와 관련된 다른 조항도 있지만, 나는 더 자주 작용하는 것 같은 다른 조항들에 초점을 맞췄다.)

이 접근법은 성공하지 못했다: 이 ETF는 2015년 6월 11일 설정일부터 2025년 5월 13일까지 연간 약 8%의 수익을 올렸으며, 이는 S&P 500의 수익률보다 연간 거의 5%포인트 낮은 수준이다.

물론, 이 ETF는 변동성이 낮았고(연간 13.4% 대 S&P의 18.5%) 최대 손실폭도 더 작았지만(마이너스 25% 대 지수의 마이너스 32%), 그것은 놓친 수익을 보상하지 못했다. 결과적으로, 위험 조정 수익률은 S&P보다 더 나빴으며(Sharpe 비율 0.50 대 지수의 0.62) 심지어 60% 미국 주식/40% 미국 채권 믹스(Sharpe 비율 0.54)보다도 낮았다.

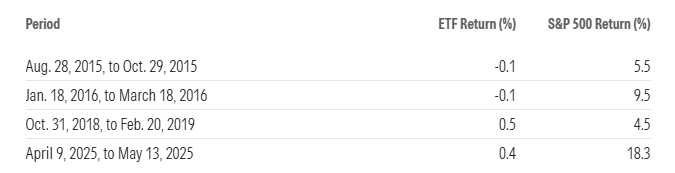

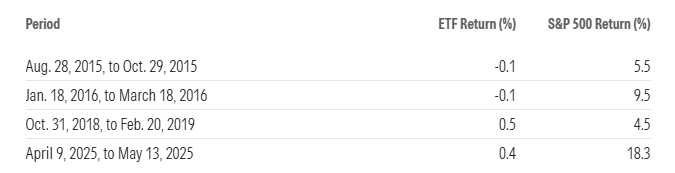

ETF를 괴롭힌 것은 무엇인가? 규칙에 있다. 특히, 현금 상태를 유지하게 한 조항들이다. 설명하자면, 다음은 앞서 제시한 세 가지 시나리오에서 ETF의 누적 수익률을 S&P와 비교하여 분석한 표다:

예상대로, 주식에 100% 배분했을 때 S&P 수익률의 대부분을 얻었다. 심지어 주식과 현금을 50/50으로 나눴을 때도 괜찮았다. 그러나 현금 100%일 때는 대패했다.

예를 들어, Pacer ETF는 2020년 3월 15일에 현금으로 전환했다. 이 타이밍은 처음에는 완벽해 보였다. S&P는 3월 16일에 12% 급락했고 다음 주에 주식은 6% 더 하락했다. 그러나 S&P가 반등했을 때—3월 23일 저점에서 ETF가 시장에 재진입한 날인 6월 2일 전날까지 38% 상승—뒤처지게 되었다. 종합해보면, 이 기간 동안 주식은 약 14% 상승했지만 ETF는 아무것도 얻지 못했다.

이는 단발적인 사건이 아니었다. 나는 ETF의 현금 전환이 효과를 본 기간이 단 하나뿐임을 발견했다: 2022년 4월 29일부터 2023년 1월 27일까지, ETF는 1.4%의 수익을 올린 반면, S&P는 3.8% 손실을 봤다. 그 외에는 실패였다.

Pacer는 다른 주식 시장 세그먼트와 자산 클래스를 대상으로 하는 Trendpilot ETF 계열을 제공한다. 예를 들어 Pacer Trendpilot 100 ETF PTNQ(Nasdaq-100 지수를 이기는 것을 목표로 함)와 Pacer Trendpilot US Bond ETF PTBD(iBoxx USD Liquid High Yield 지수를 목표로 함)이 있다. 이러한 ETF들은 Pacer Trendpilot US Large Cap ETF와 유사한 접근 방식을 사용하며, 결과는 더 나아지지 않았다.

이 모든 결과에도 불구하고, 이 ETF들은 최근 총 50억 달러에 가까운 순자산을 보유하고 있으며, 그 중 약 33억 달러가 Pacer US Large Cap ETF에만 있다. 시장 타이밍 접근법에 대한 희망은 영원히 지속되는 것 같다.

교훈

명백한 점을 길게 설명할 필요는 없다—마켓켓 타이밍은 실행하기 어렵거나 불가능하다.

이 ETF들은 이 시도에 간단한 규칙 기반 접근 방식을 취하는데, 나는 이것이 더 임시적이고 따라서 감정적 충동에 영향받기 쉬운 시스템보다는 선호된다고 생각한다. 그럼에도 불구하고, 시장은 "지수가 이동평균을 하회할 때 빠져나가고 다시 상회할 때 재진입한다"와 같은 격언에 굴복하지 않는다. 체제는 변화하고, 한때 확실한 신호였던 것이 빠르게 노이즈로 축소될 수 있다.

이 ETF들의 놀라운 인기에서 또 다른 교훈을 찾을 수 있다: 일부 사람들은 깊은 시장 하락에 갇히는 것을 정말 싫어한다. 그래서, 이러한 시장 타이밍 전략들이 보여준 암울한 결과를 고려할 때 합리적으로 보이는 것보다 "상승의 대부분을 얻되 하락의 충격은 피할 수 있다"와 같은 이야기에 더 개방적이다.

불행하게도, 여기 투자자들은 주식과 채권에 걸쳐 다각화하고 리밸런싱 외에는 포트폴리오를 건드리지 않는 것이 거의 확실히 더 나았을 것이다. 그러나 다른 측면에서, 이는 투자자들이 왜 채권보다 주식에서 더 높은 수익률을 얻는 경향이 있는지 상기시킨다—손실 회피는 강력하며, 주식 시장의 유인은 장기적으로 투자자들에게 제공한 "위험 프리미엄"이었다. 그렇지 않다면, 주식은 아마도 더 비싸고 따라서 미래 수익률 잠재력이 더 낮을 것이다.

<출처:morningstar.com>

[Compliance Note]

• 셀스마트의 모든 게시글은 참고자료입니다. 최종 투자 결정은 신중한 판단과 개인의 책임 하에 이루어져야함을 알려드립니다.

• 게시글의 내용은 부정확할 수 있으며, 매매에 따른 수익과 손실은 거래 당사자의 책임입니다.

• 코어16은 본 글에서 소개하는 종목들에 대해 보유 중일 수 있으며, 언제든 매수 또는 매도할 수 있습니다.