MicroStrategy 투자가 인기를 끌면서 전 세계 15조 달러 규모의 ETF 업계 일부에서 이례적인 성장통이 발생했습니다.

ETF 업계는 지난 1년 동안 자산이 30% 급증했고, 지금까지는 대부분의 펀드들이 계획대로 운용되어 구조적인 문제가 거의 없었습니다.

그러나 올해 비트코인을 매수하기 위해 투자자들로부터 약 200억 달러를 조달한 소프트웨어 기업 MicroStrategy의 일일 수익률 2배를 추종하는 두 개의 미국 leveraged ETF 투자자들은 최근 몇 주간 예상과는 크게 다른 수익률을 기록했습니다.

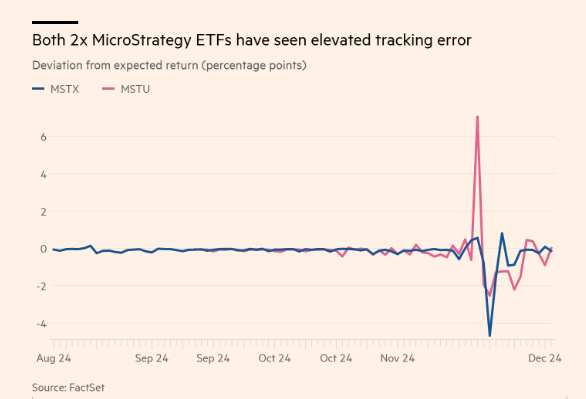

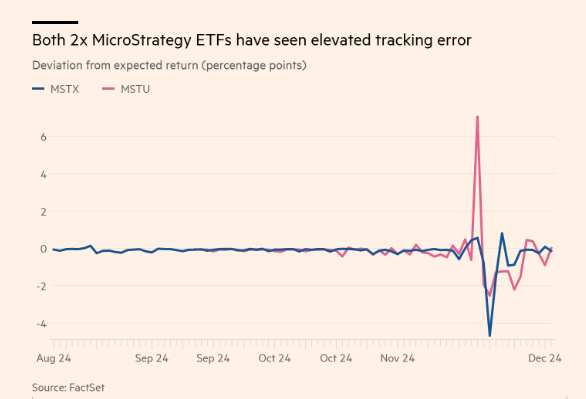

예를 들어, 11월 21일 T-Rex 2x Long MSTR Daily Target ETF(MSTU)는 팩트셋(FactSet) 데이터에 따르면 25.3% 하락했습니다. 이는 나쁜 수치로 보일 수 있지만, MicroStrategy가 그날 16% 이상 하락한 것을 고려하면 실제로는 예상보다 7%p 적게 하락한 것입니다.

이는 투자자들에게 일시적인 안도감을 주었지만, 다른 날들에는 오히려 손실이 컸습니다. 예를 들어 11월 25일, MicroStrategy는 4.4%만 하락했고 MSTU는 8.7% 하락이 예상됐지만, 실제로는 11.3% 하락했습니다.

이러한 추적 오차(tracking error)는 ETF 업계에서는 매우 중요하고 이례적인 현상입니다. 때로는 투자자에게 유리하게, 때로는 불리하게 나타나는 이러한 오차의 불일관성은 해당 펀드가 목표로 하는 2배 레버리지를 유지하는 데 어려움이 있음을 시사하며, 이는 MicroStrategy 주가의 극심한 변동성과 레버리지 포지션의 효과적인 리밸런싱(rebalancing) 어려움 때문일 수 있습니다.

이러한 상황은 MicroStrategy처럼 비트코인 가격 변동에 크게 영향을 받는 고변동성 기초자산을 추종하는 레버리지 ETF의 위험성과 복잡성을 잘 보여줍니다.

핵심 문제는 도널드 트럼프의 대선 승리 이후 비트코인에 대한 열풍을 타고 성장한 이들 ETF의 규모가 커진 것으로 보입니다.

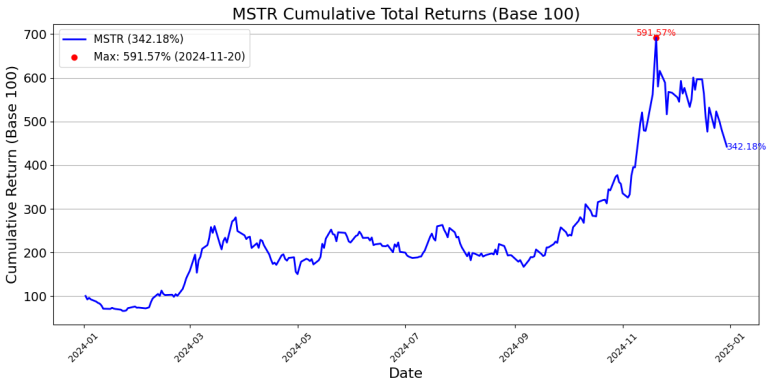

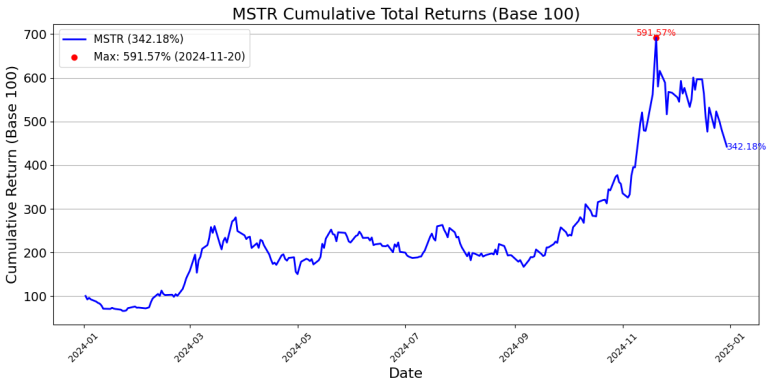

MicroStrategy는 비트코인에 대한 레버리지 투자라고 할 수 있는데, 이는 이 회사가 세계 최대 규모의 기업 비트코인 보유자이기 때문입니다. 부채를 통해 조달한 430억 달러 규모의 암호화폐 보유고 덕분에 올해 주가는 430% 급등했습니다.

변동성이 큰 암호화폐에 대한 레버리지 투자에 다시 레버리지를 더한 투자에 대한 열광으로 대규모 매수세가 몰렸고, 그 결과 MSTU의 일일 운용자산은 20억-30억 달러 수준에 달하며, MSTX도 거의 비슷한 규모입니다.

이는 ETF들의 프라임브로커(prime broker)들이 제공하고자 하는 총수익스왑(total return swap)의 공급을 초과한 것으로 보입니다. 이러한 스왑은 브로커가 수수료를 받는 대가로 자산의 정확한 일일 수익률을 지급하는 거래로, 매우 정확한 추적을 가능하게 합니다.

이로 인해 ETF들은 콜옵션(call option)도 함께 활용하게 되었습니다. 콜옵션은 특정 기간 내에 정해진 가격으로 자산을 매수할 수 있는 권리를 제공하지만, 원하는 수준의 익스포저(exposure)를 스왑만큼 정확하게 추적하지는 못할 수 있습니다.

MSTU의 자문사이자 포트폴리오 운용사인 Tuttle Capital Management는 논평을 거부했습니다. 하지만 Defiance ETFs의 CEO 실비아 자블론스키는 FT와의 인터뷰에서 MSTX가 출시 이후 "목표 레버리지를 달성할 수 있는 가장 효율적인 상품"을 활용하여 스왑과 옵션을 함께 사용해왔다고 밝혔습니다.

자블론스키는 "반드시 옵션이 스왑보다 덜 정확한 추적을 제공한다고 볼 수는 없다"고 주장했습니다.

하지만 일부는 이에 동의하지 않습니다. 팩트셋의 글로벌 펀드 애널리틱스 디렉터이자 전직 옵션 트레이더인 엘리자베스 카슈너는 "스왑이 더 선호됩니다: 1대1 매칭이 가능하기 때문입니다. 변동성이 클수록 옵션 헤지(hedge)는 덜 완벽해집니다"라고 말했습니다.

ETF 경쟁사인 Roundhill Investments의 CEO 데이브 마자는 Magnificent Seven 레버리지 펀드와 파생상품을 활용하는 커버드콜(covered call) 전략을 운용하고 있는데, MSTU와 MSTX의 문제가 그들의 규모가 너무 크기 때문이라고 보고 있습니다.

"이는 'ETF'의 문제도, '레버리지 ETF'의 문제도 아닙니다. 이는 MicroStrategy ETF만의 문제입니다"라고 마자는 주장했습니다. "이 두 ETF는 간접적으로 MicroStrategy 시가총액의 10% 이상에 해당하는 익스포저를 보유하고 있는데, 이는 일반 ETF는 물론 레버리지 ETF에서도 전례가 없는 일입니다."

"간단히 말해서, MicroStrategy는 이러한 상품들의 운용자산(AUM)과 거래량을 감당하기에는 너무 작은 기업입니다. 현 시점에서 이 ETF들은 이미 '한계점'에 도달했습니다."

마자는 MicroStrategy와 같은 변동성이 큰 주식에 내재된 높은 수준의 위험도 한 요인이라고 보았습니다.

"레버리지 펀드가 스왑을 통해 2배 익스포저를 달성하지 못한다는 것은, 거래 시장 참여자들이 해당 펀드에 대한 추가적인 스왑 익스포저를 제공하는 것을 위험 대비 수익이 좋지 않은 결정으로 보고 있다는 신호입니다"라고 그는 말했습니다.

"롱 옵션(long options)은 익스포저를 달성하는 데 훨씬 덜 정확한 도구이지만, 거래상대방이 펀드에 대한 신용위험(credit risk)을 부담할 필요가 없는 도구이기도 합니다. 이론적으로는 모든 레버리지나 인버스 ETF에서 이런 일이 발생할 수 있지만, 우리가 아는 한 대부분이 지수 기반이거나 대형 증권에 초점을 맞추고 있기 때문에 그런 일이 없었습니다."

Morningstar의 수석 연구원 케네스 라몬트는 ETF 업계에서 발생했던 규모와 관련된 두 가지 이전 사례를 언급했습니다.

2023년에는 Leverage Shares는 필요한 주식을 매수하기 위한 충분한 자금을 차입하지 못해 인기 있는 3배 테슬라 ETP의 완전한 레버리지를 단기간 동안 생성하지 못했습니다.

2년 전에는 블랙록이 자산 급증으로 인해 아이쉐어즈 글로벌 클린 에너지 ETF(ICLN)의 기초지수를 더 광범위한 지수로 전환해야 했고, 이로 인해 포트폴리오를 대대적으로 개편해야 했습니다.

라몬트는 MicroStrategy 관련 문제에 대해 "이는 완전히 망가진 것이 아니라, 엔진이 약간 부진한 상태"라고 표현했습니다.

그럼에도 그는 "이런 사건들이 향후 상품을 개선하고, 업계의 다른 참여자들에게 경고를 보내며, 아마도 모두에게 도움이 되는 방향으로 발전하기를 바랍니다"라고 덧붙였습니다.

향후 ETF가 급격한 성장으로 인해 문제에 직면한다면, "이는 성공을 위해 잘 설계되지 않았다는 것을 의미합니다"라고 라몬트는 말했습니다.

하지만 카슈너는 이 문제에 대한 한 가지 간단한 해결책을 제시했습니다. 미국 증권거래위원회(SEC)가 권장하지는 않지만, 이러한 ETF들은 스왑 한도가 완전히 소진될 때마다 새로운 유닛 설정을 중단할 수 있다는 것입니다.

카슈너는 "만약 그들이 설정을 중단하기로 선택했다면 완벽하게 추적할 수 있었을 것입니다. 그 시점에서는 폐쇄형 펀드(closed-end fund)처럼 운영되었을 것입니다"라고 말했는데, 이는 주가와 순자산가치(NAV)가 반드시 일치하지는 않을 수 있다는 것을 의미합니다.

"T-Rex와 Defiance와 같은 펀드 회사들은 선택에 직면해 있고, 이는 차선의 선택입니다. 그들은 성장을 제한하거나 제한된 정확성을 감수해야 하는데, 지금까지는 정확성보다 성장을 우선시하기로 선택했습니다"라고 카슈너는 덧붙였습니다.